海通证券解读降息:走自己的牛路

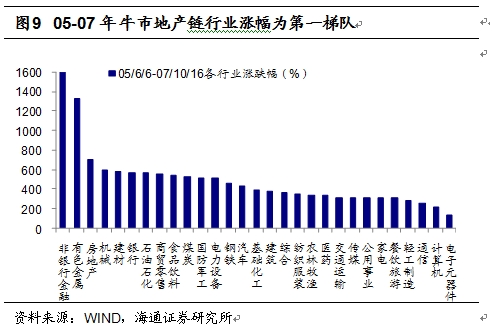

周末央妈宣布降息,在母亲节给股市送上一份大礼。《策略月报-牛味不变,悠着向前-20150504》中提出“夏天的艳阳天,享受似火热情,也要提防雷阵雨”,上周主板市场真来了场雷阵雨,上证综指周中连跌三天,累计下跌370点,跌幅8.2%。市场的急跌让投资者倒吸一口凉气,正如策略月报及5日第一天大跌和连续三天大跌后的点评观点,我们仍认为这是短期的休整,市场趋势未变,创业板代表的成长股是本轮长牛主角,类似05-07年牛市的地产链。

1、如何理解急跌?成长的洗礼,不变的趋势

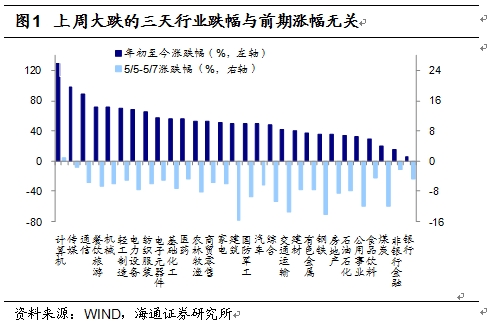

急跌是降温的雷阵雨,是新股民成长的洗礼。上周周中上证综指连跌三天,累计下跌370点,跌幅8.2%,我们在《牛市不变,悠着向前-20150504》中提示“夏天的艳阳天,享受似火热情,也要提防雷阵雨”,主板的雷阵雨真来了。正如5日第一天大跌点评“调皮生打闹引发的骚动”、连续三天大跌后的点评“成长的洗礼,不变的趋势”观点,我们判断这是短期技术性调整而非中级调整:①中级调整通常是上涨逻辑遭到破坏,前期领涨行业领跌,07年530、15年116两次政策给股市降温均如此,后一次杠杆交易占比大的行业跌幅也居前。②虽然上证综指连续三天大跌,但创业板指仅震荡微跌,周五再创新高,上证50跌幅也才5.4%。行业和个股角度分析,股价跌幅与今年来涨幅、杠杆交易占比没有明显关系,说明市场回调并非杠杆收紧导致的前期上涨逻辑破坏。③主板大跌的三天里中字头个股领跌,尤其是4月份被热炒的一带一路、央企整合等概念股。这类股票,个人投资者尤其是新股民参与较多,基金参与少,从基金平均收益率4月低于上证综指、5月来高于上证综指可验证。概念股的回调对新股民是一次风险教育,是成长的洗礼。

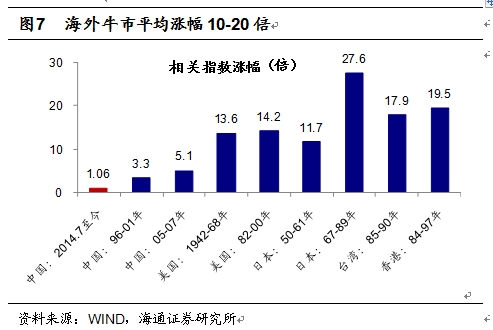

长牛趋势不变。央行宣布5月11日起对称降息0.25个百分点,这是14年11月21日以来央行第三次降息,一方面确认政策宽松方向,以稳中求进的方式推动改革转型;另一方面有利于降低无风险利率,强化资金入市趋势。我们一直强调本轮牛市是社会变迁、技术进步、政策导向、资产配置等多重因素共振的结果,是转型牛、改革牛。回顾二战后主要经济体的牛市,指数涨幅在10-20倍,一轮牛市最终结束于产业发展动力耗竭,如96-01年的家电饱和、05-07年的地产销售疯狂、2000年科网泡沫化等。管理层借助资本市场实现改革转型才开始,资产配置搬家才开始,牛途还很长。从历史来看,A股牛市及震荡市,中期调整通常由三大因素导致:①管理层调控股市,如07年530上调印花税率为股市降温;②宏观政策调整,如06年5月加息导致股市调整;③海外金融危机,如97年5月亚洲金融危机导致股市调整。目前看第3个风险还远,降息确认宏观政策宽松方向。短期调整与政策给股市降温有关,媒体报道6000亿地方社保基金明年入市,有助缓和情绪,且前期上涨逻辑并未破坏,降息将进一步助推市场上涨。

2、怎么把握结构?创业板是主角,“三高”似是而非

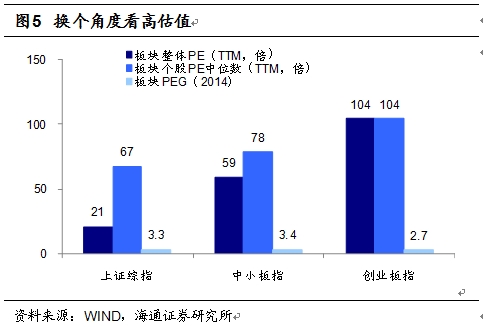

投资者纠结于创业板的“好”与“高”,换个角度看,“三高”似是而非。当前投资者普遍存在一种矛盾心理,趋势上看好创业板代表的成长,又担心其高涨幅、高估值、高配置,但如果换一个角度看,创业板“三高”似是而非:①计算年初来的涨幅,创业板指涨102%,上证综指涨30%,差距甚大。但是如果看板块中个股涨幅中位数,创业板、上证综指分别为90%、50%,差距没那么明显。如计算14年7月(增量资金开始入市)至今涨幅,创业板、上证综指128%、105%,两者差距很小。②最新PE(TTM)显示,创业板104倍,远高于主板的21倍。但是,如果看板块个股PE中位数,创业板104倍,主板67倍,差距明显缩小。用2014年扣非净利润同比计算PEG,创业板2.7,甚至低于主板的3.3。③根据基金1季报,对比沪深300行业权重,基金大幅超配TMT、医药,大幅低配金融。如果对比各行业自由流通市值占比,超低配的偏离度明显下降,甚至非银金融已大幅超配,TMT、医药等超配比例也大幅下降。

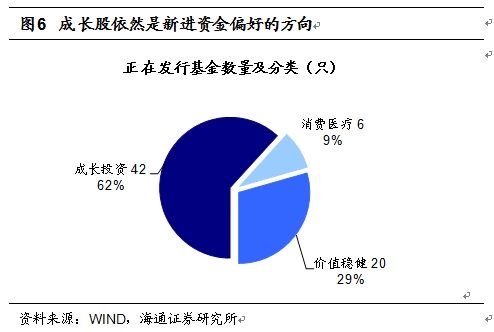

时势造英雄,本轮牛市的创业板=05-07年的地产链。一轮牛市都会孕育、发展一批新蓝筹,如96-01年的家电、05-07年的金融和地产链。07年牛市中房地产+水泥+工程机械+钢铁+煤炭+有色市值占比29.6%,而目前A股中新兴产业(TMT+高端装备+环保+新能源+生物医药)市值合计占比仅为19.6%。从基本面看,创业板15Q1收入同比33.9%,高于14年年报27.7%,15Q1扣非净利润同比37.4%,仍保持高成长性。从资金面看,今年以来偏股型公募基金共发行218只,目前总规模约5170亿,其中风格偏向成长投资的共有133只,规模约3500亿,占比超过6成,处于发行和筹备期基金共有68只,其中42只属于成长投资风格,成长股依然是资金追捧的方向。在产业趋势未变背景下,只要市场未出现系统性风险,资金追逐、持有这些行业的趋势不会变。

3、策略:走自己的牛路

既然认可牛市,何必轻易下车?毫无疑问,我们是最早、最坚定看好这轮牛市的策略团队,代表性报告如《拨云见日——2014年中期A股投资策略-20140624》、《有一种冷叫你妈觉得你冷-20141020》、《旭日东升——2015年A股投资策略-20141130》、《相信未来-20150202》、《越过山丘,美景尽收——金融繁荣到实体改善-20150225》、《迈向新高-20150316》、《牛不停蹄-20150407》等。这轮牛市说到底是“中国梦”,发端于2012年12月(创业板代表的新兴产业兴起,预示转型的星星之火点燃,先走牛类似02-05年的地产、出口类股),爆发于2014年7月(国家治理的完善,增量资金入场)。二战后,主要经济体经历的大牛市,指数涨幅10-20倍,均是各经济体圆梦成功。牛市最后终结,源于主导产业发展动力耗竭,新一轮商业周期结束,所谓秋去冬来,A股01年、07年牛市结束分别源于家电保留量、地产销售增速顶峰。中国转型才开始,资产配置搬家才开始,牛途还很长。投资者短期的纠结,无外乎市场会否出现波折,最好能高抛低吸,实际上择时非常难,尤其是小波动。正如前文分析,我们判断上周市场波动是政策降温的短期波动,非中级调整,中字头领跌既实现了代表性指数上证综指的休整,又对新股民起到风险教育作用,是个良性调整。而降息有利于降低无风险利率,强化资金入市趋势,牛市格局不变。

牛市就是泡沫化过程,既然成长方向对,何必怕贵?回顾海内外过往牛市,一轮牛市中表现最亮眼的一定是当时的主导产业,1950-2000年美国投资大师成名年代和代表作不断更替,正反映股市主导产业不断在变迁。A股也是,如96-01年四川长虹为代表的家电,05-07年地产链的万科、宝钢、三一重工、海螺水泥等。我们之前报告多次分析过,这轮牛市的主导产业就是创业板代表的新兴行业,12年12月他们先走牛与02-05年地产、外贸相关公司先走牛一样,星星之火先出现。从技术进步、政策扶持、人口演变角度分析,主要是互联网+先进制造、新能源军工、生物医药等行业,集中在创业板中。投资者短期的纠结,无外乎创业板贵了。既然是牛市,一定是泡沫化的过程,对的东西一定贵,而且会持续。张勇接任阿里巴巴集团CEO,马云称,阿里的日常工作将由张勇为代表的70后全面负责。时代已经在变,70后、80后逐渐成为社会各领域的中流砥柱甚至领跑者,跟上时代变化、理解时代变化,才能参与新时代、影响新时代。

关注降息受益行业,更看好大上海主题,迪士尼、科创中心等催化剂渐显。相比牛市主角的成长股,价值股机会阶段性演绎,以政策催化为主,关注受益降息的地产等。我们更看好大上海主题,近期催化剂逐渐显现。5月20日,迪士尼首家中国旗舰店将于上海开业,有媒体报道称上海迪士尼有望于15年年底测试运营,16年春开业。参考香港迪士尼主题表现,正式开园前1年左右相关指数上涨明显加速。两条线索寻找投资机会,一是直接享有申迪股权的4大集团控股的上市公司,二是与迪士尼建设与运营相关的地产、建筑、交运、零售、轻工、餐饮旅游、纺织服装及传媒等行业;上海科技创新中心整体建设方案正由上海市发改委牵头制定,有可能5月完成并上报,由上海市委市政府讨论通过后发布并推行,将进一步加快上海企业创新和转型升级。个股如陆家嘴、上海建工、春秋航空、美盛文化、锦江股份、百视通、上海机电、张江高科、市北高新等。相关报告详见《大上海专题系列1-4》。

打印本文

打印本文 关闭窗口

关闭窗口