海通策略:名正则“牛”顺

核心结论:①时势造英雄,牛市中大牛股均来自当时的主导产业,本轮创业板中TMT、高端制造、医药等新兴行业占比显著超出主板,表现更优本质上源于顺应中国梦的转型趋势。②牛市就是水涨船高的过程,机构增配创业板类似05-07年追逐地产链,创业板自由流通市值中基金占23%,远低07年地产的33%。③牛市都有机会,创业板为主战场,主板为辅战场,其机会以政策催化的主题展开,重点看好大上海。

上周创业板指继续创下3271的历史新高,乐视网市值更是一度超越地产龙头万科,但相伴而来的则是各路媒体的讨伐之声不绝于耳。市场对于当前创业板的批判无非是对其高涨幅、高估值、高股价、以及基金大规模超配的质疑。但当前创业板的疯狂究竟是专业投资者的集体谬误,还是大家追随经济和产业趋势的理性选择?本期周报我们将继续聚焦创业板的那些是是非非。

1、创业板走强是时势造英雄

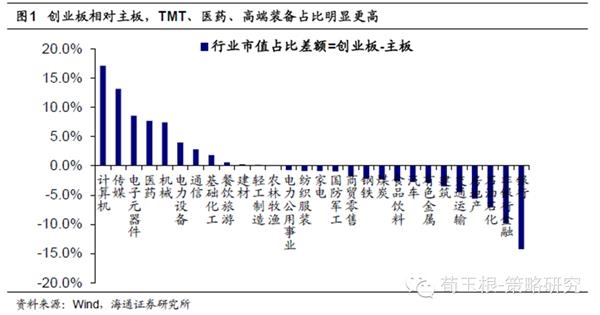

资本市场永恒不变的是变化,新时代、新宠儿。回顾海内外过往牛市,一轮牛市中表现最亮眼的一定是当时的主导产业,而随着经济背景的变化主导产业也会发生迁移。如96-01年受益居民消费升级的崛起,“新三件”(电视、冰箱、洗衣机)销量井喷,以四川长虹、青岛海尔为代表的家电巨头应运而生;05-07年20-39岁住房消费人群刚需释放带来地产牛市,催生了以万科、宝钢、三一重工、海螺水泥等为代表的新一批蓝筹崛起。当前习主席、克强总理多次提到现在正值“大众创业、万众创新”新时代,而在人口红利消退、传统行业需求衰竭的背景下,以科技创新为代表的新兴行业正成为新一轮经济的主导,自然也就成为资本市场的新宠儿。因此,对于创业板和主板的差异,我们认为并不在于板块本身,而在于其内部的行业分布。对比来看,创业板在TMT、医药、高端制造的市值占比大幅超出主板,而主板则更多集中在银行、非银、石油石化、地产等传统行业领域。因此,在本轮主导产业牛市中,作为新兴产业载体的创业板理应取得更优异的市场表现。

资本市场为资源配置场所,既反应未来也创造未来。创业板牛市为资金市场化选择的结果,不仅反映了未来方向,同时也能够反哺实体创造未来。统计12年以来IPO新上市企业,创业板累计上市176家,占所有IPO企业家数的44%,募集资金规模689亿,占IPO企业募集资金总额的28%,但考虑主板单个公司募集资金体量较大,创业板在给企业提供融资的覆盖面上相对更广。在创造就业层面,2011年至今,创业板公司员工人数平均增幅均在10%以上,而主板2014年尚不足3%。除了创业板外,新三板目前挂牌企业也已经达到了2411家,市值规模7200亿,挂牌企业家数相对于13年5月增加了5.2倍。在资本市场繁荣后,新三板、创业板已经起到了创造未来的过程。以东方财富为例,2012年5月,东方财富市值只有50亿,现在则达到了1300亿,资本市场在把这样的创新型企业培育起来后,他反过来也会改变实体。东财通过收购西藏同信证券、香港宝华世纪证券,将在线用户导入到实体券商,进一步提升券商效率,这就是转型的力量。

2、牛市就是水涨船高的过程?

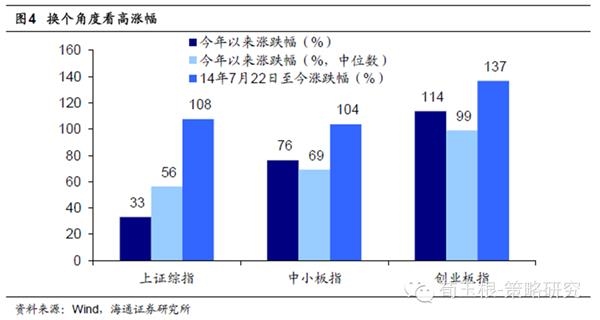

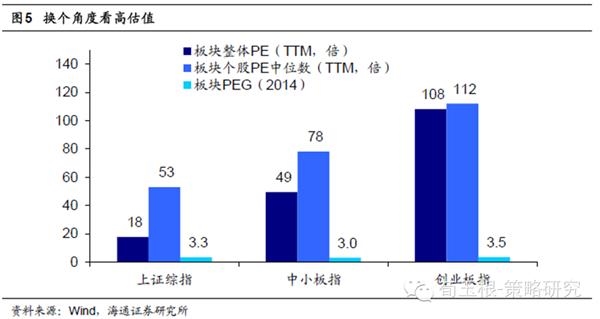

牛市就是贵,因为资金在不断涌入。牛市就是资金涌入估值水涨船高的过程,以2000-2010年地产牛市为例,这10年中普通住宅租金收益率基本维持在2-3%左右,高估值持续了近十年。同样对于当前的创业板,回头看14年7月22日本轮牛市启动之初,当时创业板相对主板同样有较高的估值溢价,但并没有多少投资者认为他的绝对估值很高。目前创业板PE估值虽然到了100多倍,但同期上证综指、中小板的估值水平同样增加了1倍多,创业板的估值提升与他们基本相当。对于当前创业板高涨幅和高估值,如果换一个角度看更多是似是而非。从股价涨幅看,年初以来创业板指涨114%,上证综指涨33%,差距甚大,但如果看板块中个股涨幅中位数,创业板、上证综指分别为99%、56%,差距没那么明显,如计算14年7月(增量资金开始入市)至今涨幅,创业板、上证综指137%、108%,两者差距很小。绝对估值水平上,最新PE(TTM)显示,创业板指108倍,远高于主板的18倍,但是,如果看板块个股PE中位数,创业板112倍,主板53倍,差距明显缩小,用2014年扣非净利润同比计算PEG,创业板3.5,跟主板的3.3基本相当。

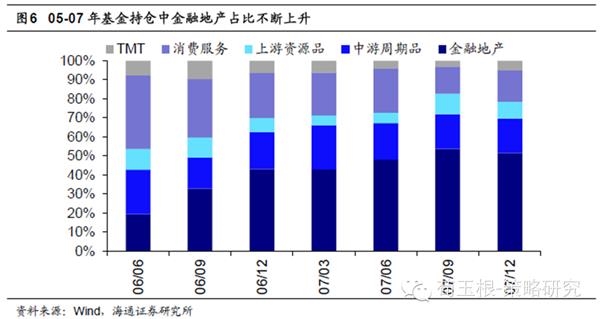

本轮牛市机构配置创业板类似05-07年追逐地产链。当前另一饱受市场批评的就是基金对于创业板的过高配置,但试想,作为专业投资者的公募基金难道真会出现集体性谬误?回溯历史发现,当下基金追逐新兴成长的行为与07年偏好金融地产蓝筹如出一辙,本质上是对主导产业未来前景的看好。针对媒体过分关注的仓位集中度,基金15年1季报前十大重仓股创业板市值占该板块自由流通市值的22.5%,而07年四季度基金持有地产公司市值占行业自由流通市值的比例为33.3%,当前基金对创业板的集中配置远不及07年的地产。基本面看,创业板15Q1扣非净利润同比37.4%,仍保持高成长性,盈利趋势持续向好也印证了基金的理性选择。在市值空间上,07年高点房地产+水泥+工程机械+钢铁+煤炭+有色市值占市场总市值比例高达29.6%,目前A股TMT+环保+新能源+高端装备+生物医药等新兴产业市值占比仅为19.5%。龙头公司层面,96-01年牛市,家电龙头四川长虹市值最高650亿,占两市总市值的3.86%,雄踞第一,为当时市场中值16亿的40.6倍。07年牛市地产及其产业链中,神华市值14923亿,宝钢3642亿,万科1952亿,海螺水泥1011亿,而当时市场的市值中值仅为40亿,主要龙头市值均为市场中值的25倍以上。当前创业板中仅乐视和东财两家公司市值千亿以上(乐视1325亿,东财1303亿),对比当前市值中值的93亿,无论是龙头公司的数量还是市值规模,相对于上两轮牛市都有提升空间。

3、策略:名正则“牛”顺

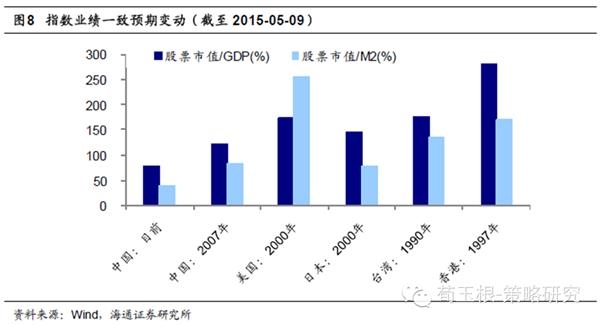

转型的中国梦构筑牛途,仍在路上。本轮牛市发端于2012年12月(创业板代表的新兴产业兴起,预示转型的星星之火点燃),爆发于2014年7月(国家治理的完善,增量资金入场),说到底是“中国梦”。二战后海内外牛市指数均涨10-20倍,高峰市值/GDP1.5-2,本轮上证、创业板指才涨1、3.4倍,市值/GDP才0.97。牛市终结源于主导产业发展动力耗竭,A股01年、07年牛市结束分别源于家电保留量、地产销售增速顶峰。中国转型才开始,资产配置搬家才开始,牛途还很长,而且当前主导产业更偏轻资产,房地产投资属性下降下,本轮牛市将比以往泡沫更大。牛市的中期调整多由管理层调控股市、宏观政策调整、海外金融风险导致,目前管理层微调下市场可能会有阶段性波折,但当前调控更多是点刹车而非急刹车,影响市场斜率但不改趋势。

牛市都有机会,分清主战场和辅战场。这轮牛市是转型牛、改革牛,代表转型方向的新兴产业是长牛主角,从技术进步、政策扶持、人口演变角度分析,主要是互联网+先进制造、新能源军工、生物医药等行业,集中在创业板中,本轮创业板类似05-07年牛市的地产链,是本轮牛市的主战场。但在牛市中,其他行业同样有轮涨机会,即使如05-07年牛市中最强的地产、有色,也可能阶段性跑输市场。当前主板蓝筹作为辅战场机会将主要来自政策催化,如国企改革相关的国企股、金融改革相关的金融股、区域主题中的大上海,当前阶段大上海更具潜力。

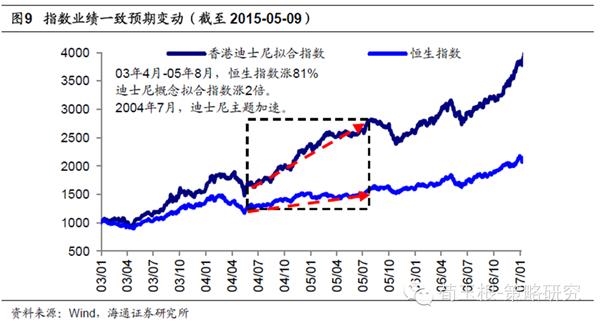

主题继续推荐大上海。5月10日策略联合行业召开电话会议推荐迪士尼主题后,迄今累计涨幅高达12%,同期上证综指涨幅仅为2%,我们继续看好该主题,后续催化不断。5月20日,迪士尼首家中国旗舰店将于上海开业,上海迪士尼15年年底有望测试运营,16年春开业。参考香港迪士尼主题表现,正式开园前1年左右相关指数上涨明显加速。两条线索寻找投资机会,一是直接享有申迪股权的4大集团控股的上市公司,二是与迪士尼建设与运营相关的地产、建筑、交运、零售、轻工、餐饮旅游、纺织服装及传媒等行业。5月15日,上海市政府与阿里巴巴签署战略合作框架协议,双方将在云计算大数据、智慧城市、电子商务、互联网+金融等多个领域展开合作,推动“互联网+”战略落地,助力上海向全球科技创新中心迈进。此前媒体报道上海科技创新中心整体建设方案有可能5月完成并上报,由上海市委市政府讨论通过后发布并推行,将进一步加快上海企业创新和转型升级。个股如陆家嘴、上海建工、春秋航空、美盛文化、锦江股份、百视通、上海机电、张江高科、市北高新等。相关报告详见《大上海专题系列1-4》。

打印本文

打印本文 关闭窗口

关闭窗口