2017年中国水泥行业供需及价格盈利分析【图】

1、需求:地产基建增速仍高,水泥需求表现尚可

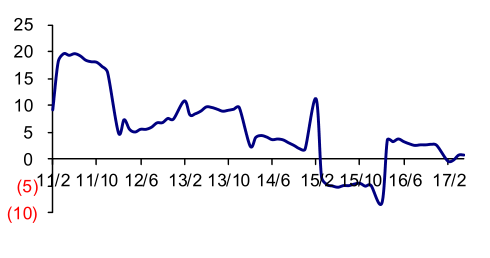

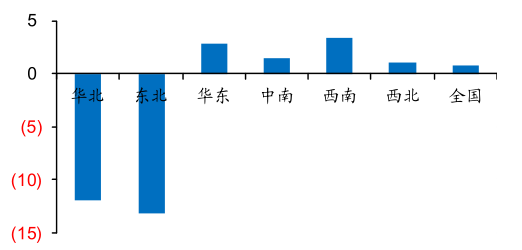

产量略有增长,“南强北弱”特征明显。2017 年 1-5 月全国水泥产量约 8.9 亿吨,同比增长 0.7%,较 2016 年增速水平有所下降。分区域来看水泥需求呈现“南强北弱”特征,2017 年 1-5 月华北、东北地区水泥产量增速最低,分别为-12.0%、-13.2%,西南、华东地区水泥产量分别为 3.4%、2.8%,高于全国平均水平。

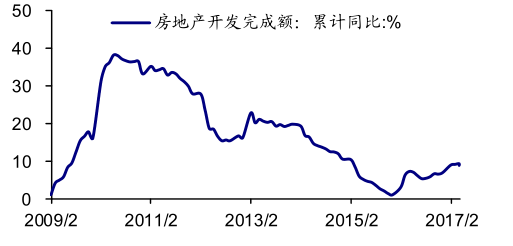

地产:地产投资仍然保持较高增速。2017 年初以来房地产投资状况表现不错,2017年 1-5 月房地产投资增速约 8.8%,较2016 年全年提升1.9个百分点。

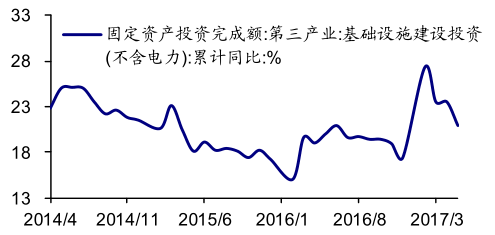

基建:基建投资增速环比有所回落,但亦保持较高增速。基建投资(不含电力)增速自 2014 年以来中枢持续下移,但从2016年初开始基建投资增速呈现回升趋势,2017 年 1-5 月,基建投资(不含电力)累计增速约20.90%,增速近期有所回落,但仍较 2016 年全年提升 3.5 个百分点。

全国水泥产量累计增速:%

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国水泥市场供需预测及投资战略研究报告》

2017 年1-5月全国及各区域水泥产量累计增速:%

数据来源:公开资料整理

全国房地产投资累计增速:%

数据来源:公开资料整理

全国基建投资(不含电力)累计增速:%

数据来源:公开资料整理

2、供给:新增产能放缓,协同力度提升

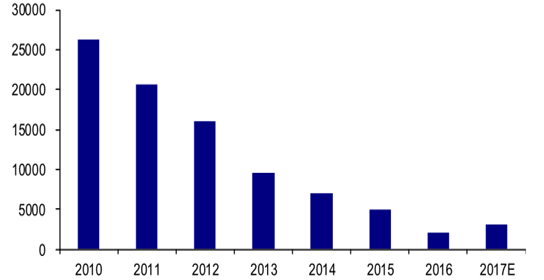

水泥新增产能规模自2010年以来持续减少,但行业仍有新增产能投放。根据数据,2017 年初以来已有 6 条生产线投产,合计熟料产能约800 万吨,但同时行业基本没有熟料产能淘汰,说明水泥行业仍处于产能净增加状态。

2010 年以来全国每年新增熟料产能:万吨

数据来源:公开资料整理

3、价格及盈利:价格表现强势,盈利水平提升

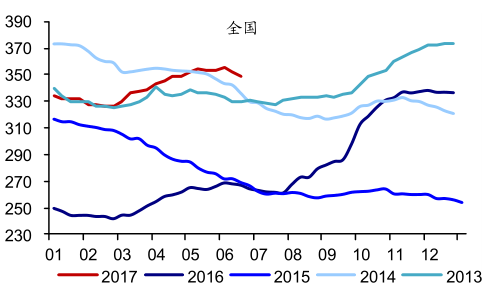

2017年上半年以来水泥价格表现强势。2017 年 6 月中旬全国高标水泥均价约 348元/吨,同比涨幅超过 80 元/吨。

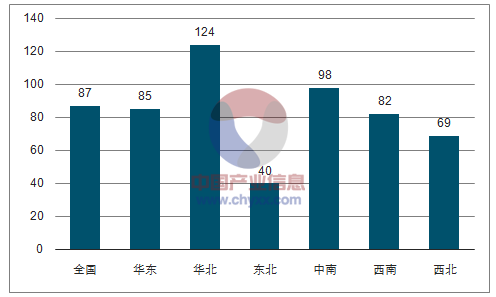

分区域来看,华北地区水泥价格同比涨幅全国最大,其中京津冀地区高标水泥均价1-6 月同比涨幅达 149 元/吨、目前当地高标水泥含税报价约达 412 元/吨;东北、西北地区弹性相对较弱。

全国水泥均价走势:元/ 吨

数据来源:公开资料整理

2017 年1-6月各区域高标水泥均价同比涨幅:元/ 吨

数据来源:公开资料、智研咨询整理

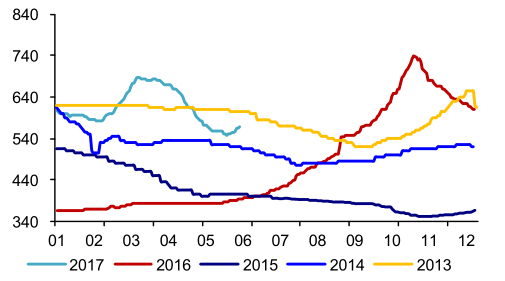

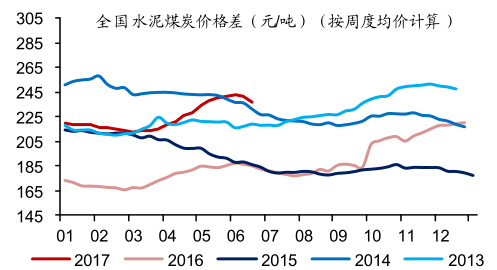

上半年水泥行业盈利显著改善。2017 年 1-4 月份水泥行业利润总额约 136.5 亿元,较 2016 年同期的-1.5 亿元显著改善。2017 年 4 月初以来煤炭价格出现回落,而水泥价格维持坚挺,行业盈利水平继续提升。从盈利指标水泥煤炭价格差来看,同比改善明显。

秦皇岛港5500大卡山西优混平仓价:元/ 吨

数据来源:公开资料整理

水泥煤炭价格差:元/ 吨

数据来源:公开资料整理

水泥行业历年 1-4月累计净利润

数据来源:公开资料、智研咨询整理

打印本文

打印本文 关闭窗口

关闭窗口