海螺水泥17年三季报--营收净利创新高,股价是否有机会创新高?

一般在现在的A股及H股两地同时上市的公司当中,A股的股价通过都有充分的溢价。例如民生银行H目前只有0.66倍的PB,而民生银行A却有0.86PB,还有中石油H现在的股价仅为5元多港币每股的价格,而A股却有8.3元的人民币股价。这种情况是由两地投资者不同的风格所造成的。港股投资者对于传统的行业,更愿意见到真金白银,见到真实业绩,真是赚钱,而不是纸面富贵才肯进行投资,所以一般H股股价高于A股股价的企业,一般从价格来说是比较安全的。

在我长期跟踪的公司当中,就有一个公司的H股股价长期高于A股股价,它是香港及国外投资者十分愿意投资的海螺水泥。海螺水泥无论是从行业的位置,所获取的利润及整个企业的经营管理水平都得到了市场的充分认可。

水泥行业属于周期性行业,国内的水泥产能目前来说是严重过剩的(这几天刚宣布停止32.5的水泥生产,会减少产能2亿吨)。过去的2年时间里,国内更加多的是用去产量,而不是去产能的方式进行供给侧的改革。由于水泥是有销售半径的产品,相关当地的水泥生产企业往往会受到各种的保护,使得水泥行业的优胜劣汰的进展并不十分顺利,龙头企业本可以通过价格战或者凭着自己的成本,管理能力,环保而获取更多的市场份额,但是现实看到的却是龙头企业的市场份额增长缓慢,行业通过联合去产量的方式,来维持对下游的话语权,来用行政的力量来保障各企业的利益。

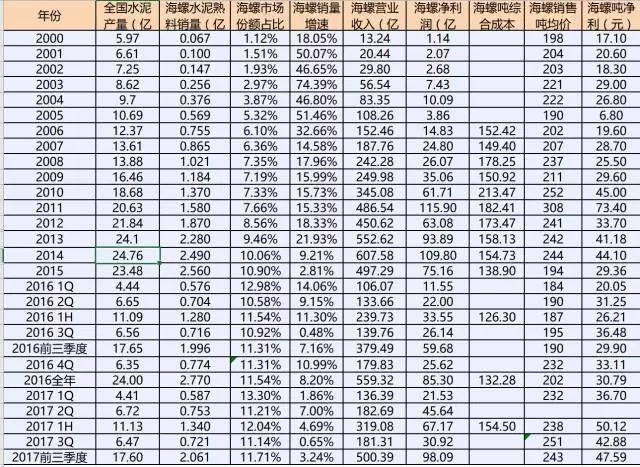

海螺水泥曾在2011及2014年净利润过百亿,分别是2011年净利润115.90亿元,而2014年为109.93亿元。而至2014年以来,2015及2016年公司的净利润只有75亿及85亿元左右,水泥行业整整调整了将近2年,而从2016年四季度开始,水泥行业迎来全面复苏,水泥价格一个季度比一个季度高,从17年前三季度的情况来看,17年全年营收创历史新高及净利润创历史新高应该是比较确定的事情,那么公司后续的股价是否有同步创新高的机会呢?让我们先看一下三季度报告的情况吧。

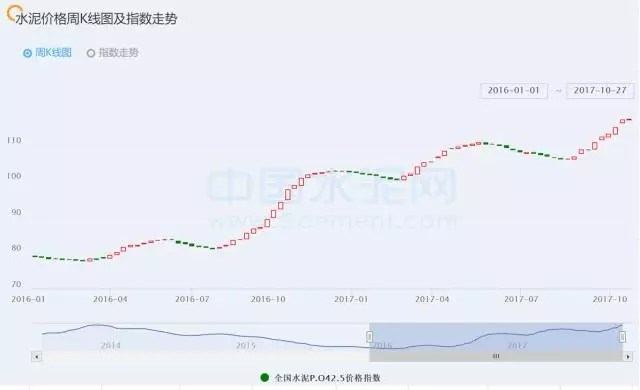

1.水泥价格指数走势

#.自从2016年1月份开始,水泥价格指数就走出了一波接着一波上涨的趋势,目前看这种趋势仍然没有结束。

#.近来国家已经出台停止32.5水泥生产的政策,预计可减少行业产能2亿吨。这对于那些小的水泥厂家将意味着退出这个行业。

2.收入利润

#.17年前三季度公司收入500.39亿元,同比增长31.86%,500.39亿元的前三季度收入是公司历史上最高的前三季度收入,当前(10月份)国内水泥价格差不多回到了2013年的高位,而2013年公司当时候全年的收入为552.62亿元,净利润为93.80亿元,可以确定,2017年全年公司的收入必定会再创历史新高,会达到700亿元左右。

#.17年国内整个水泥价格的走势是一波一波向上,但是原材料及能源的成本也跟随上涨,所以公司17年前三季度毛利率为32.44%,同比上年同期增长0.7个百分点,营业毛利前三季度达到162.30亿元,同比增长34.87%,稍高于收入增长幅度。

#.在运营成本,三项费用费方面,公司延续了自己的优秀的经营管理,前三季度,销售费用为24.84亿元,同比增长7.28%,远低于收入的增幅,而销售费用率只有4.96%,上年同期为6.10%。

#.而在管理费用方面,17年前三季度为22.28亿元,同比下降0.56%,管理费用率为4.45%,上年同期为5.90%,财务费用前三季度为1.78亿元,同比上年同期的2.42亿下降26.56%,合计三项费用17年前三季度为48.90亿元,同比只增长了1.91%,三项费用率为9.77%,而上年同期为12.64%。

#.在营收入增长30%,毛利率保持稳定,而三项费用只增长1.91%的情况下,公司在17年继续在投资收益上突飞猛进,前三季度投资收益19.34亿元,同比上年同期的2.10亿元,增长821%,这当然得益于公司17年上半年如同神一般的股神操作,公司上半年通过出售相关同行业的股权获得了18.81亿元的投资收益。

#.17年前三季度营业利润为129.87亿元,同比增长79.32%,利润总额133.36亿元,同比增长66.54%,归属净利润98.09亿元,同比增长64.34%,净利润率达到19.60%。在这样的情况下,2017年注定是公司营收,毛利,营业利润及利润总额和归属净利润全面历史新高的年度。

3.资产负债

#.17年三季度末公司货币资金207.35亿元,期初为155.86亿,上半年末为207.85亿,上年同期为128.62亿,可以看到2017年前三季度货币资金增长了50亿元左右。

#.三季度末应收票据93.92亿元,期初为65.11亿,上半年为77.85亿,上年同期为58.41亿元,应收票据周转天数17年前三季度为51天,上半年为44天,2016全年为42天,上年同期为42天,应收票据周转天数有所上升,和类似万华一样,在行业好景的时候,都愿意给上下游更为宽松的收款账期以支撑上下游的发展,因为他们都深刻明白到,作为行业的龙头,只有行业的上下游都健康稳定的经营下去,自己的龙头才会更加持久和稳定。

#.而在应收账款方面,17年前三季度为7.70亿元,期初为6.55亿,上半年末为6.32亿,上年同期为5.46亿,应收账款周转天数17年前三季度为4天,上半年为4天,2016全年为4天,上年同期为4天。可以看到公司在应收款方面,应收账款所占比例很少,而且应收账款基本上4天内就收到钱,而比较大量的是使用应收票据的形式,由于公司的应收票据基本上都是银行承兑,所以公司的整个应收款基本上不太存在坏账的可能性。

#.公司三季度末存货为50.20亿元,期初为45.49亿,上半年末为54.49亿,上年同期为39.93亿元,存货周转天数17年前三季度为41天,上半年为46天,2016全年为44天,上年同期为42天,基本保持稳定。

#.三季度末公司其他流动资产为5.08亿元,一分钱银行理财产品也没有,基本上都是抵扣增值税,公司基本上不将资金投入到理财产品,那是因为公司有更好的让现金增值的能力和方式,公司在行业低谷或者行情低谷的时候,总是能够准确的在低位进入水泥同行业其他公司的股权,然后又在高位的时候离场,通过这样的方式获得过多次巨大的投资收益,除了在17年上半年获得18.81亿元的投资收益之外,2015年度同样通过相同的方式获得18亿元以上的投资收益。

#.在将相关的同行业股票清仓获利之后,三季度末公司的可供出售金融资产只有4.83亿元,而期初则高达29.35亿元。

#.三季度末,公司固定资产为606.05亿元,前三季度资产折旧率为5.63%,当前在建工程余额为18.98亿元,工程物资10.18亿元。

#.截止三季度末,公司有短期借款9.68亿元,期初为12.75亿元,有长期借款56.87亿元,期初为54.47亿元,还有34.99亿元的应付债券,而期初应付债券余额为59.96亿元。

#.三季度末公司应付账款44.12亿,期初43.79亿,上半年末41.14亿,上年同期为37.68亿元,应付账款周转天数17年前三季度为36天,上半年为35天,2016全年为42天,上年同期为40天,基本保持平稳。

#.公司应收票据+应收账款+预付款项合计108亿元左右,应收票据周转天数51天,应收账款周转天数4天,而应付+预收款项合计约为72亿元,应付账款周转天数为36天,因为应收中应收票据是主要部分,所以公司日常资金周转没有压力,而且会有大量的现金流入。

#.17年三季度末公司营运资本达到194.61亿元,继续历史新高,资产负债率为26.35%,净资产收益率为11.76%,总资产周转天数17年前三季度为636天,上年同期为761天。

4.现金流量

#.17年前三季度销售商品收到现金为630.70亿元,同比增长33.29%,和营收增长幅度基本一样,现收比为1.26,上年同期为1.25,收入健康,可靠性强。

#.17年前三季度经营现金流净额为88.09亿元,同比增长7.37%,上年同期为82.04亿元,自由现金流测算约为65.30亿元,同比增长22.87%,公司是少数不多的每年真金白银在赚钱的企业,这也是在港股,海螺水泥一直溢价A股的关健所在,这其实就是国外资金所喜欢的标的。

5.季度分析

#.公司自从2016年1季度后,已经连续实现6个季度收入同比增长。其中17年的一至三季度,收入分别为136.39亿,182.69亿及181.31亿元,同比分别增长28.58%,36.68%及29.73%。

#.而17年三个季度的毛利率分别为29.04%,34.85%及32.56%。17年二季度是公司收入及毛利率都为最高的季度,二季度的毛利率达到34.85%,而收入达到182.69亿元。

#.三季度虽然水泥价格继续上涨,但是收入并没有超出2季度,而且毛利率有所下降,这表明三季度水泥的销量同比二季度应该是有下降的,而且水泥价格的涨幅应该落后于原材料成本的上涨幅度。

#.在各个季度的三项费用当中,一季度为15.23亿元,同比增长4.59%,二季度为15.08亿元,同比下降9.82%,三季度为18.59亿元,同比增长11.32%.

#.而在净利润方面,公司一季度净利润为21.53亿元(扣除投资收益净利润约为17.81亿元),同比增长86.41%,这是最直接的增长,主要是水泥销售价格的增长所致。二季度净利润为45.64亿(扣除投资收益净利润约为34.86亿),同比增长107.45%,其中有13.99亿元是投资收益,三季度净利润为30.92亿元,同比增长18.31%。

#.由于2016年四季度毛利率在34%的高位,虽然17年四季度的水泥价格同比2016年四季度要高,但是成本也相应较高,反而毛利率有所下降。所以可以预测2017年四季度的净利润应该大致于和2016年四季度差不多(多2-4个亿),所以基本可预测2017年全年海螺水泥的净利润约为128亿元左右。对应当前1381亿元的市值,2017年对应的PE约为11倍不到。

6.业务(销量)分析

#.由于三季报及其他渠道并没有得到公司三季度的水泥销量,所以我根据相关的一些基础数据来进行预测。

#.首先根据三季度水泥价格的走势图,我们预测三季度水泥的销售价格是上半年销售均价的105.6%(也就是价格增长5.6%)进行预测,所以得到三季度的吨销售单价约为251元,上半年为238元。

#.则可预测出,三季度公司共销售水泥7210万吨,同比只增长0.65%,而吨净利约为42.88元。而前三季度合共销售2.061亿元,同比增长3.24%,市场份额约为11.71%,前三季度销售均价为243元,吨净利润为47.59元。

总结:

1.水泥行业明显现在不是风口,17年营收及利润创新高已经是必然,公司目前股价在历史新高附近蕴酿着。这是自从2007年以来10年间第三次冲击历史新高(目前离历史新高只有10%左右的空间)

2.随着供给侧改革的推进,32.5水泥的退出,应该说公司迎来了较好的市场时机,目前公司在水泥行业已经是国内龙头的位置,并且伴随着一带一路,在东南亚及俄罗斯进行海外产能的建设,但是目前仍然未有到收获期。

3.从目前公司水泥产销量的增长情况来看,增长情况十分一般,所以公司的的净利润增长更加多需要依靠产品价格的提升。这对于我们投资来说,要去判断一个周期性行业的产品价格的走势,是一个相当废力却又不讨好的事情。

4.所以净利润随着水泥价格上涨而创出新高,从而股价跟随后续也创出新高,是机会还是危机(产品价格下降),则见人见智了。

-----------全文完----------

打印本文

打印本文 关闭窗口

关闭窗口