2017年中国江西水泥行业市场需求及未来发展趋势分析【图】

一、江西水泥市场:新增产能严格控制,需求表现良好

1、新增产能控制良好,产能利用率较为理想

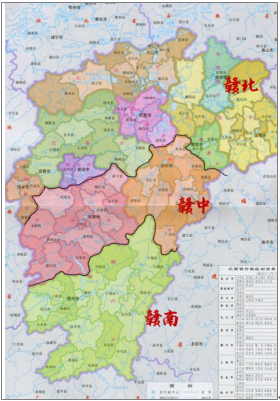

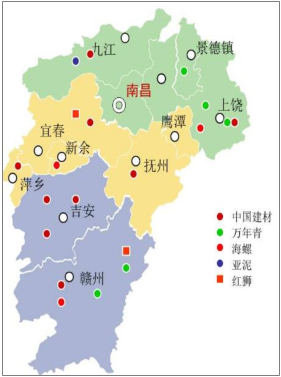

江西省地处我国东南偏中部长江中下游南岸,东邻浙江、福建,南接广东,西湖倚湖南,北连湖北、安徽而共接长江,省域面积达 16.69 万平方千米,截至 2016年末全省常住人口为 4592 万。

江西水泥产量一直居全国中上游,近十年一般处在第 11-12 位的位置,2005 年一度冲入前 10。2016 年江西全省水泥产量为 8351.52 万吨,同比增长 3.3%,产量位居全国第 14 位,产量增速位居全国第 19 位。

江西水泥市场大致可以划分为赣北、赣中和赣南三个区域,目前已经基本形成了以赣北和赣南为主基地的哑铃状水泥产业布局。

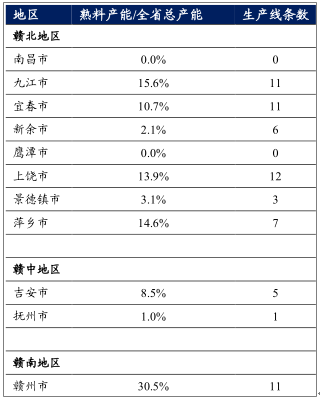

(1)赣北区域包括南昌、九江、宜春、新余、萍乡、上饶、鹰潭和景德镇 8 市。北与湖北、安徽直接相邻,沪昆通道自西向东串联起上饶、鹰潭、南昌、新余、宜春及萍乡,东西向与浙江、福建及湖南接壤。赣北区域集中了全省约 50 条熟料生产线,熟料产能约占全省的 60%。其中九江、宜春、上饶、萍乡四个地级市熟料生产线分布集中,熟料产能分别占全省总产能的15.6%、10.7%、13.9%和 14.6%(占比数据按江西省工信委公布的《江西省水泥、玻璃企业及生产线情况表》中的设计产能计算)。

(2)赣中区域包括吉安和抚州两市,东邻福建、西接湖南,通过京九铁路等交通干线、赣江等水系与赣南、赣北连通。吉安与抚州两市拥有熟料生产线6 条,熟料产能约占全省的 9.5%,产能规模相对较少。

(3)赣南区域为赣州市,主要与广东、福建相邻,集中了 11 条熟料生产线,熟料产能占全省的 30.5%。

江西省地图

数据来源:公开资料整理

江西省熟料产能分布

数据来源:公开资料整理

2、化解产能过剩矛盾政策严格执行,新增产能有效控制

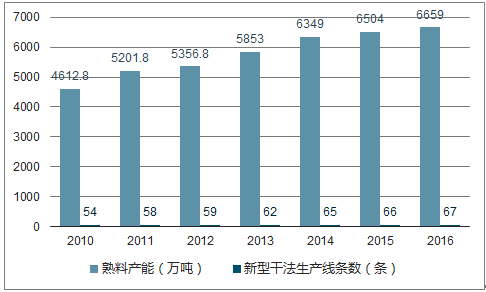

近年来江西熟料产能呈稳步增长的态势,2010年至今年均增加熟料产能458万吨,占 2016 年末熟料总产能的 48.1%,产能扩张步伐处于全国中游水平。但近年来随着地方政府化解产能过剩矛盾政策的严格执行,区域新增产能逐步得到了有效控制。

2014 年江西省工信委出台的《江西省水泥工业结构调整方案(2013—2017 年)》中明确提出严格落实国家和省有关文件精神,在水泥产业结构调整期间不再核准新增产能的水泥项目,支持在等量或减量置换原则下采用新型干法等量置换落后水泥产能的技术改造。

2016 年以来江西省加快淘汰建材工业落后产能,明确提出:(1)在 2020 年年底前,全省各市、县政府投资主管部门严禁备案和新建扩大产能的水泥熟料、平板玻璃建设项目;(2)2017 年底前,暂停实际控制人不同的企业间的水泥熟料、平板玻璃产能置换。

从数据来看,江西省 2015 年、2016 年连续两年均只有 1 条新型干法生产线投产,年新增熟料产能 155 吨,相比 2010 年和 2011 年的投产高峰已有明显下滑。在严格的等量以及减量置换政策下,产能大规模扩张的局面将不会在出现,预计未来两年仅有赣中的一条生产线投产,且中期供需格局将呈改善趋势。

江西省各年新增熟料产能(万吨)

数据来源:公开资料整理

江西省累计熟料产能(万吨)

数据来源:公开资料整理

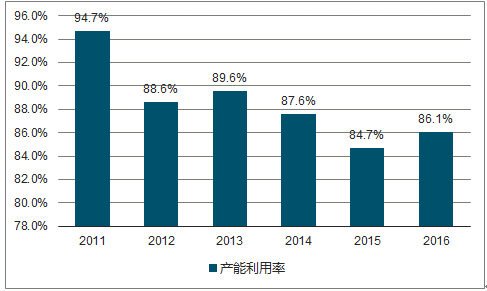

3、产能发挥情况理想,产能利用率触底回升

江西区域产能发挥情况较为理想,产能过剩情况并不突出,因此江西水泥市场供需矛盾相对缓和。按设计产能计算,2016 年江西省熟料产能利用率为 86.1%,远高于全国平均 75.1%的水平。与周边的省份相比,江西的熟料产能利用率明显高于浙江(66.4%)和湖北(74.0%),与湖南(88.4%)、福建(86.2%)水平相当。

从近几年产能利用率的变化来看,在经历了 10 年-11 年、13 年-14 年的产能投放的小高峰以后,江西省产能发挥率也有所下滑,但得益于投资带动下需求的良好增长,维持在较好水平,全省整体熟料产能利用率从 2011 年 94.7%的高点回落至15 年的 84.7%。2016 年随着新增产能投放速度的减缓,区域产能利用率有所回升,上行至 2016 年的 86.1%。

江西省熟料产能利用率

数据来源:公开资料整理

二、市场集中度不断提升,位居全国前列

近年来通过不断的市场整合,江西省的产能集中度呈持续提升的趋势。江西省前三大企业熟料产能集中度由 2008 年的 55.8%上升至 2016 年的 65.8%,产能集中度的提升对区域竞争格局的改善起到了显著的积极作用。这一产能集中度在全国各省区中也属于较高水平。

目前,江西已形成五大企业集团格局。

(1)产能最大的为中建材旗下的 南方水泥,区域熟料总产能超过 1400 万吨,在江西省各主要区域均有产能布局,其中在赣中的吉安地区分布较为集中。

(2) 万年青是五大企业集团中唯一的本土企业,产能上一直与南方水泥占据前两名的位置且交替位居第一,当前与南方水泥的产销差距也较为微小,熟料生产线集中于赣东北和赣南。

(3) 海螺水泥产能规模位列江西区域第三。海螺近年在江西的产能扩张十分迅猛,通过收购(收购圣塔)与新建(弋阳海螺新投产两条 5000t/d 的生产线)并举的方式,熟料产能由 2012 年的465 万吨快速增加至 2016 年的 1029 万吨。

(4) 亚东水泥是台资企业亚泥的旗下企业,布局江西市场很早,第一条生产线于 1997 年动工,于 2000 年成功点火投产。当前公司六条生产线均位于赣北地区的瑞昌,沿长江布局,水运优势突出,西去武汉东进长三角非常便捷。

(5)江西区域熟料第五名为 红狮水泥,在宜春地区的高安以及赣州地区的会昌建有熟料生产基地,截至 2016 年熟料产能为 409万吨,与前四名有一定差距。

江西省主要水泥企业产能区域分布

数据来源:公开资料整理

三、需求表现较佳,十三五规划蓝图宏大

1、区域近年需求增长优于全国

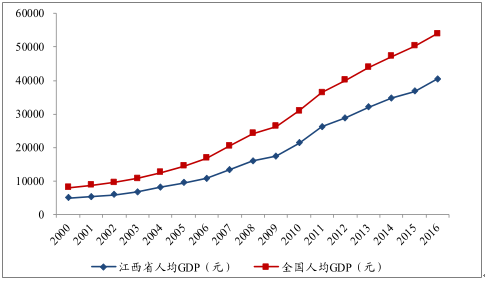

江西的经济发展水平与邻近的浙江、福建等省份相比较为落后,从人均生产总值来看,江西省长期低于全国平均水平,属于全国中下游水平。但得益于国家“中部崛起”等政策的支持以及区域地理优势、后发优势的持续显现,江西近年来经济增速持续高于全国平均水平。

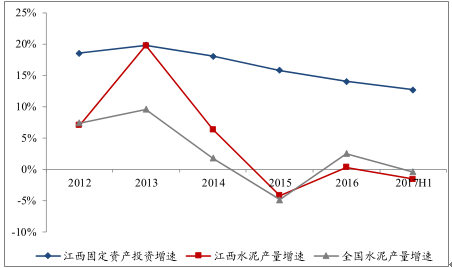

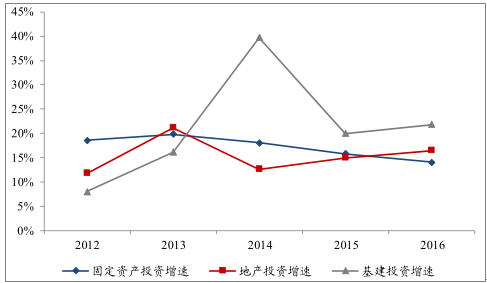

投资方面,2012 年以来江西整体固定资产投资、地产投资和基建投资的总体增速也领先于全国平均。2012 年-2016 年间江西固定资产投资、地产投资和基建投资年复合增速分别为 17.2%、15.4%、21.1%,而同期全国平均增速分别为 14.7%、10.9%、17.8%。

江西与全国人均国内生产总值对比

数据来源:公开资料整理

江西与全国国内生产总值增速对比

数据来源:公开资料整理

从投资结构来看,江西省地产投资和基建投资占固定资产投资的比重低于全国水平,2012 年-2016 年江西地产投资、基建投资占固定资产投资的平均比重分别为9.3%、17%,明显低于全国同期的 18.9%、22.9%,主要是制造业投资占比高于全国平均水平所致。因此,江西区域水泥需求的走势与固定资产投资的相关性相对弱一些,但整体趋势相符。

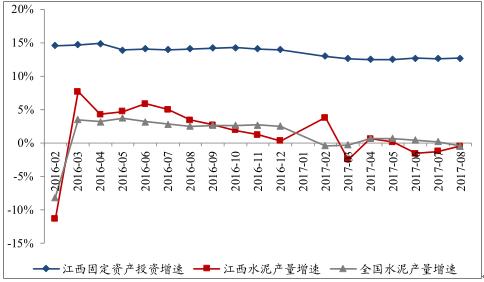

近五年江西水泥需求表现较好,2012 年-2016 年江西全省水泥产量整体增速快于全国增速,主要得益于区域良好投资需求的带动,但同样经历了增速由高到低回落的过程,波动幅度较全国更大。(1)2012 年-2013 年是水泥产量的高增长期,江西省产量增速分别为 7.0%和 19.8%,全国同期为 7.4%和 9.6%。(2)2014 年开始水泥产量增速快速下台阶,江西从 2013 年的高点下滑至 2014-2016 年的 6.3%、-4.2%和 0.3%,主要源于区域投资增速的回落。2017 年上半年江西水泥产量再次出现负增长,同比减少 1.6%,降幅略高于全国平均的 0.4%。

江西省各年固定资产投资与水泥产量增速

数据来源:公开资料整理

江西省 2016 年以来固定资产投资与水泥产量逐月累计同比增速

数据来源:公开资料整理

江西省固定资产投资、房地产投资和基建投资增速

数据来源:公开资料整理

2、十三五规划蓝图宏大,交通投资再翻一番

江西省交通等基础设施仍然相对薄弱,存在可观的完善空间,对此江西省在“十三五规划”中制定了宏大的投资建设计划,有望为区域中期的水泥需求提供有力支撑。为 5894 千米和 4011 千米,分别位居全国第 7 位和第 18 位,若按人均里程来计算,则分别位列全国第 9 位和第 16 位。除了高速公路建设相对领先以外,铁路网络的完善程度则要落后于全国平均水平。

根据 2017 年 3 月江西省人民政府颁布的《江西省“十三五”综合交通运输体系发展规划》,计划在十三五期间大力推进铁路、公路、水运、机场、城市轨道交通、综合交通枢纽等重点工程建设。江西省“十三五”计划完成交通基础建设投资 5300亿元左右,为“十二五”期间 2239 亿元的 2.37 倍(而此前十二五期间累计完成投资超出十二五规划 1800 亿元目标 439 亿元)。

“十三五”期间重点建设占比(亿元)

数据来源:公开资料整理

截至今年 6 月底,江西省市县三级重大项目推进会明确的 1060 个项目实际开工704 个、超出计划数 47 个,今年 980 个省大中型项目完成年度投资计划的 45.2%。今年 1-9 月全省固定资产投资完成额同比增长 12.6%,高于全国平均的 7.5%增速约 5.1 个百分点。未来水泥行业市场需求空间还较大。

打印本文

打印本文 关闭窗口

关闭窗口