2017年中国水泥需行业发展概况及未来供端变化分析【图】

1、供给端强力收缩

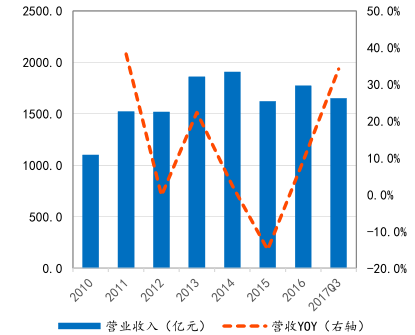

2016 年下半年以来在房地产需求的推动下,水泥迎来了景气反弹的上行周期,2017 年行业景气度持续升温,全年水泥价格均保持在高位。高景气度下企业盈利表现良好,上市水泥企业前三季度营收同比增长 34.23%,归母净利润同比增长 94.3%,增速远高于营收,显示出 17年行业的利润率大幅提高,从而企业的偿债能力也得到明显修复。

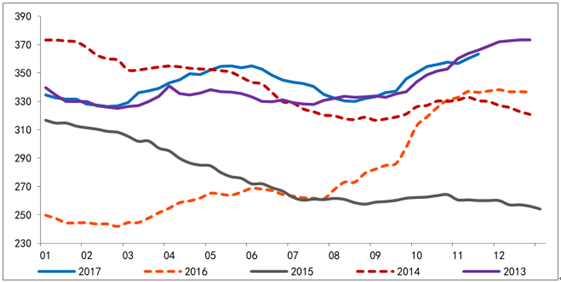

水泥均价近五年走势(元/吨)

数据来源:公开资料整理

水泥上市公司营收

数据来源:公开资料整理

水泥上市公司净利润

数据来源:公开资料整理

行业偿债能力得到提升

数据来源:公开资料整理

供给超预期收缩是今年尤其是下半年行情的主要动力。本轮周期开端于房地产销售的增长,但下半年来供给侧改革和环保治理对于水泥生产的控制力度不断升级。三季度的环保大督查和秋冬北方地区的停窑力度均超往年,对于水泥企业的开工影响显著,尤其是北方多地已全面停产,下半年产量同比有小幅下滑。在需求平稳情况下,供给大幅收紧导致下半年产量同比下降,但价格和盈利继续高涨。

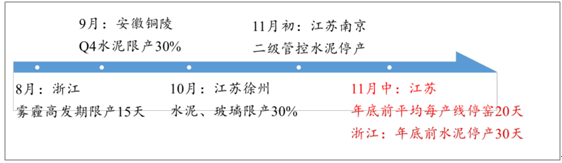

水泥控产量力度不断升级

数据来源:公开资料整理

2、水泥供给确保行情高位维稳,关注区域分化

今年周期的演绎中供给端的超预期收缩是核心,展望未来,我们认为供给端的变化对于水泥行情的风向标作用将更加凸显。由于水泥开停工切换时间短、成本小的生产特点,对于其供给的讨论需分为两个层次:一是永久性的去产能,二是阶段性的控产量。我们认为供给侧改革对于水泥永久去产能的强制力度不及钢铁煤炭,但中短期内环保等手段对于供给侧的控制确定性较强,供给面有望继续修正。

去产能是长期进程。截止目前,供给侧改革对于水泥行业强制性较强的要求仅有“在 2020 年底前,严禁备案和新建扩大产能的水泥熟料项目”一项,在产能淘汰方面允许采取新旧置换的方式,导致行业产能的去化并不明显。水泥协会曾在7 月底发布的报告中提出了具体的去化目标,然而作为行业自律组织,其执行不具有强制性,且在目前行业景气度较高的阶段,如期完成难度较大。

政策方面主要关注 32.5 强度水泥的取消进展。此前工信部公示后反对声音较大,近日工信部座谈会讨论了增设专用水泥标号的可行性。综合看来,32.5 牌号终将取消但其过渡时间不会短,且增加其他缓冲手段可能性较大。根据理想测算,取消后熟料需求将增加 10%-18%,但考虑到推行实施的时间以及增加专用标号的可能性,2018 年内变化预计并不显著。

水泥协会去产能目标任务

数据来源:公开资料整理

环保控产量:时间空间双升级。今年以来,环保政策中空气治理力度的加大对于水泥供给端的影响越来越大,尤其是下半年以来一再超预期,表现出“由淡季向旺季时间延长,由北向南空间扩张”的特征,我们认为环保对于水泥生产的影响确定性较强,明年有望延续。

在时间上,今年北方错峰生产最晚于采暖季前开始,与 2016 年相比已有提前,而实际执行中泛东北、京津冀地区均不同程度提前,如晋冀鲁豫 C12+4 成员企业在 10 月已开始统一停窑,限产时间之早可谓空前,同时也体现了企业在限产方面协同意愿的增强。对于明年年初,目前的停窑计划最少延续到 3 月中,而东北及蒙东等地区的企业自发订立公约,将原定时间延长到 4 月底,上半年供给同比将显著收缩。

空间上,限产地区由以往的北方和西部地区开始向华东的南部延伸。其中浙江 8 月份曾发布冬季限产 15 天的要求,日前进一步明确年内停窑 30 天;江苏徐州和南京先后在空气治理要求下进入防控限产状态,最终上升到全省熟料平均停窑 20 天的要求。华东地区旺季水泥限产的时间和范围逐步升级,体现了南方受到空气治理的影响也在增强。南方春节前均为生产旺季,明年年初继续限产可能性较高,且不排除空气治理压力也较大的安徽等地加入限产的可能。

日前,十九大决议将“绿水青山就是金山银山”的环保意识写入党章,环保治理升级基本确定是不可逆过程。鉴于空气治理的波及范围已出现了向南扩张的趋势,我们认为水泥控产量在时间和空间双方面均有望继续升级,尤其是上半年边际变化非常明显,明年全年供给相比今年将显著收缩。

江浙地区首次旺季限产不断演进

数据来源:公开资料整理

3、需求变化重点关注区域性、季节性

整体看,我们认为 2018 年水泥需求回落幅度不会太大。基建作为国民经济重要支柱,在目前 GDP 维持中高速增长的预期下将保持目前水平,农村需求也较为平稳。房地产整体收紧,但在今年库存较低,土地购置较好的情况下,兴业研究预计明年的开工增速呈稳中回落态势,因此需求方面整体压力不大。

但是区域和季节的分化将更加显著。一带一路辐射的西北、西南等西部地区固定资产投资增速处于国内前列,而随着雄安新区建设的逐步展开,京津冀地区水泥需求也将有一定提升(雄安新区建设对装配式比例要求较高,区域性需求大涨的可能性不大),因此北方整体需求不弱。

考虑到环保力度的逐渐趋严,北方入冬以来的“限土令”对房屋拆迁、土石方作业等建筑施工有较大限制,在挤出效应下,2017 年冬- 2018 年初空气治理期间北方地区受到压制的下游需求大概率将在明年得到体现,我们认为 2018 年以北方地区为代表,水泥需求将呈现淡季更淡,旺季更旺的特征。

各地区固定资产投资增速分化(%)

数据来源:公开资料整理

展望2018 年,供给方面随着环保治理要求的提升,水泥产量控制的范围、力度均预期增强,相对于平稳回落的需求而言供给收缩幅度更大,2018 年全年水泥价格大概率继续保持在高位,但地区产销的分化十分显著。

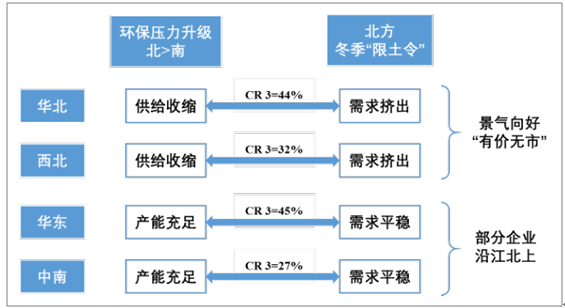

北方地区供给的收缩力度仍明显强于南方,而在“限土令”影响下需求向二、三季度挤出,将导致秋冬季节北方供需双停,市场接近休眠;而春夏错峰依旧,开工难以饱和。因此区域来看,西北和华北地区的价格景气度依然向好,但由于环保和错峰生产的压制,可能出现供需双淡或结构性产量不足的 “有价无市”局面。而南方地区供需继续优化,地区盈利维持高位。同时冬季开工虽有受限但全年看依然充足,因此高价诱导下,交通便利的华东、中南地区有望北上输出产量,其中区位运输便利、具备成本优势和充足生产能力的企业可享受北方限产带来的利好,华东优质企业保持向上的弹性。

区域供需分化

数据来源:公开资料整理

行业集中度确定性提升。近年水泥行业产能整合迅速推进,继金隅合并冀东之后,今年华新水泥吸收了拉法基在西南地区的大部分产能,两材也完成了港股公司合并,进入整合的实质阶段。合并完成后,行业CR5 将从 40%提升至 45%,竞争格局向好。2018 年将是两大央企旗下各子公司消除同业竞争,资源整合提升协同的重要时间点,中建材产能分布以华东、中南地区为主,而中材产能整合对西北地区影响最大,整合后相应地区协同有望加强,地区竞争格局向好,同时地区龙头企业如海螺水泥、华新水泥等也将获益。

打印本文

打印本文 关闭窗口

关闭窗口