借水泥复苏东风 中国建材(03323) 加杠杆升利润弹性

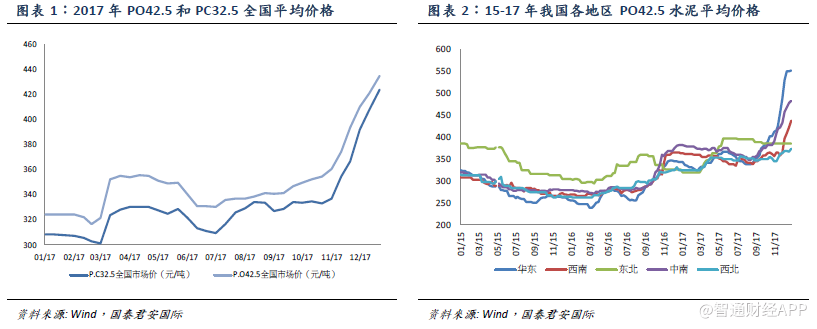

国泰君安国际发表研究报告指出,2017年水泥行业整体复苏,水泥价格涨幅超过70%,全国均价突破400 元/吨。今年由于供给侧改革持续进行和环保力度加强,供给持续受限,叠加对今年通胀上升和房地产开发投资增速的预期,需求可能持平甚至增加,供需关系有望进一步改善。而近年来水泥行业产能稳定,中国建材(03323)作为中国建材行业龙头,业绩有望继续增长,预计市场最高目标价为11.3港元。

受益于水泥行业复苏

行业方面,2017 年水泥行业整体回暖量价齐升,水泥价格涨幅超过70%,全国均价突破400 元/吨。从地区来看,华东地区PO42.5s 水泥(强度42.5 普通硅酸盐水泥)涨幅最为明显,而中国建材在华东水泥业务占比超过40%。2018 年我们预计中国经济稳中求进,水泥属于大宗原材料商品,与宏观经济的周期密切相关,经济向好或带动水泥行业稳定发展。

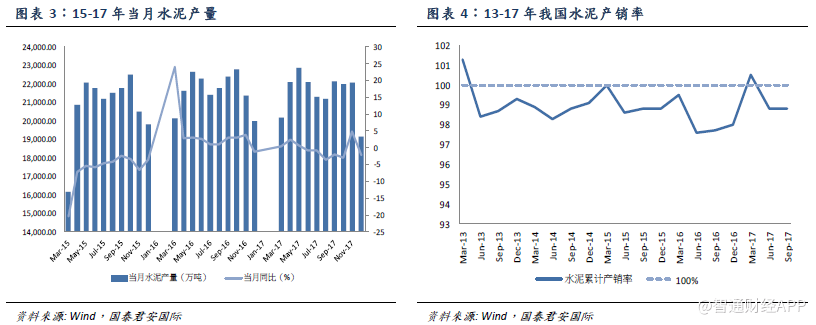

供需方面,今年由于供给侧改革持续进行和环保力度加强,供给段将持续受限。同时去年我国房地产开发投资增速前十一个月都保持在7.5%以上,虽然12 月回落至7%,但房地产去库存明显,土地市场热度依旧,预计2018年我国房地产开发投资增速将保持在7%以上。我国水泥下游行业三大主要消费者分别是基础设施建设、房地产和新农村建设。房地产作为其中之一,其消费能力大幅影响水泥总需求量,叠加对今年通胀上升的预期,需求可能持平甚至增加。

近年来水泥行业产能稳定,去年上半年水泥投资同比下降17.3%,新增产能有限。基于水泥特点导致的低库存、高价格弹性以及行业协同良好,供需关系可能进一步改善,中国建材作为中国建材行业龙头,业绩有望继续增长。

此外,1 月25 日,河北省长许勤在政府工作报告中提出,2018 年要制定实施去产能三年行动计划,更加严格执行质量、环保、能耗、安全等法规标准,年内压减水泥100 万吨。随着华北地区供需缺口拉大,水泥价格可能上调。中国建材旗下的中联水泥主要布局华北地区,有望受惠于此次河北省去产能计划。今年其他地区或同样加强去产能的力度,压缩供给量。

2017 年三季度盈利提升

截止2017 年9 月30 日9 个月,中国建材盈利能力提升,营业总收入同比增长25.8%至884.67 亿元(人民币,下同); 净利润约23.44亿元,同比增长约2.36 倍;每股收益0.56 元。公司净利润增速较营收增速更高,显示公司盈利能力的提升。

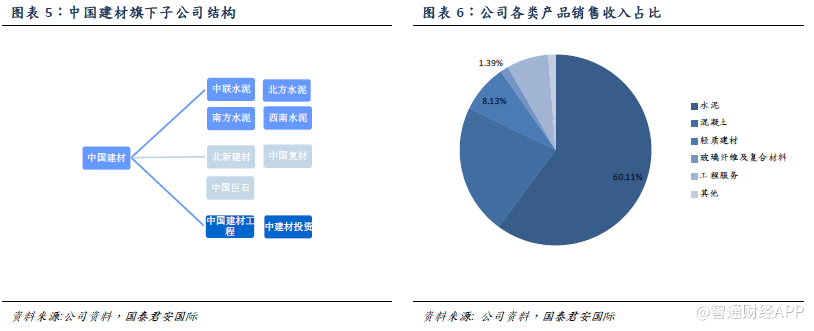

多元建材产品发展

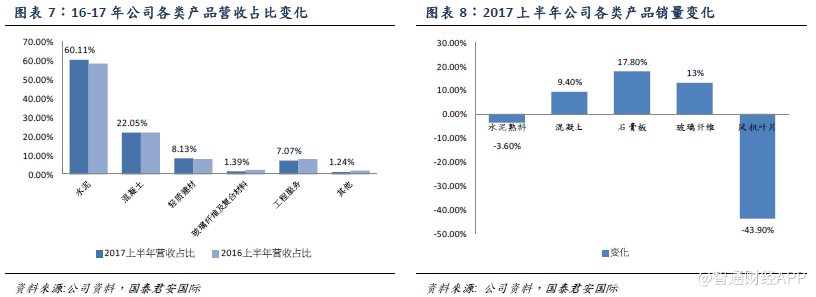

中国建材是世界500 强企业、总产能超过4 亿吨的中国最大水泥公司。公司的核心业务是水泥、轻质建材、玻璃纤维和复合材料、工程服务四大板块。与16 年上半年相比,去年上半年水泥占公司总销售收入比重依旧最高,超过60%,混凝土和轻质建材销售占比均略有上升,分别达到22.1%和8.1%。旗下子公司北新建材和中国巨石分别主营石膏板和玻璃纤维。其中北新建材第三季度营业收入同比增长57%,前三季度营业收入同比增长38%,归属于上市公司股东的净利润为15.65 亿元,同比增长100%。非水泥板块强化营销和产品升级,未来营业收入或保持增长,为中国建材贡献收入增速。

去年上半年公司大部分产品销售收入同比增加,玻璃纤维销量达到630 万吨,同比增长13%;石膏板销量853 百万平方米,同比增长17.8%;商品混凝土销量38.3 百万立方米,同比增长9.4%;水泥熟料销量稍有下降,但是由于价格大幅上涨,水泥熟料收入不跌反增38.3%,其中中联水泥熟料销量跌幅最大达到31%,但同样取得收入增长约17%;风机叶片销量下降,但收入占比不到1%,对公司业绩影响微小。

此外,公司旗下中国巨石围绕一带一路战略,积极开展境外建厂调研工作,加快全球布局。巨石埃及三期项目在去年九月成功点火。美国8 万吨无碱玻璃纤维池窑拉丝生产线项目稳步推进,预计今年年底可以建成,届时销售收入或超过1 亿美元。

高杠杆提升利润弹性

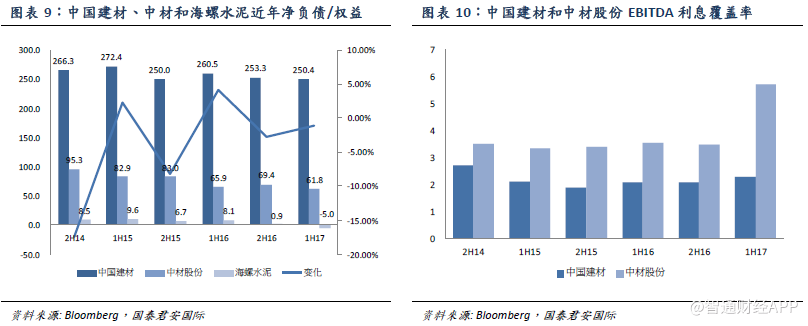

近年来中国建材杠杆率一直处于较高水平,净负债/权益维持在200%以上,远高于中材股份(7.02, -0.20, -2.77%)60%左右水平和海螺水泥的负数水平。根据水泥行业特点,水泥价格增长幅度往往大于水泥生产的可变成本增长幅度,限产提价在一定限度内可以直接增加公司利润。行业龙头中国建材因为历史并购带来的高杠杆更有动力促成和主导行业协同生产。并且基于对水泥行业发展良好的预期,作为水泥行业的高杠杆制造商中国建材在水泥行业处于上升期时可以比同业公司获得更高的利润。

两材合并,强者更强

2017 年12 月21 日,商务部反垄断局通过了中国建材与中材股份(01893)的合并批核,换股方案为每股中材股份换 0.85 股中建材股份。两家公司在水泥、玻璃纤维等业务板块存在重合,集团管理层曾表示首要解决同业竞争和产能过剩问题。此次整合将形成优势互补,扩大采购规模降低成本,提高公司的市场占有率和竞争力。市场占有率提高同样会加强公司的定价权和推进协同生产的能力,有利于公司收入稳定增长。同时,合并后中国建材的资产负债率也会有所下降。

在16 年华新水泥整合拉法基、17 年双材合并以及金隅股份和冀东水泥终止重组方案计划成立合资企业之后,水泥行业集中度提升,行业基本竞争格局已经形成。未来行业继续整合时,中国建材在有望处于领先地位。

估值

中国建材2 月1 日收市价为8.26 港元,市场最高目标价为11.3港元, 18/19 年市场预计调整后每股基本盈利0.69/0.72 港元; 18/19 年市场预期市盈率9.7/9.2 倍,市场预期市净率0.8/0.7 倍,处于行业较低水平。

展望

水泥价格近期会有所下跌,待春季开工之后水泥产销率好转支持水泥价格,同时今年除了已经提出计划的河北省,其他地区或同样加强去产能的力度,压缩供给量,价格可能回升。基于我们对经济稳定向好、水泥行业继续复苏的预期,中国建材业绩还有一定上升空间。并购有望在今年第一季度落地,公司通过和中材股份的并购进一步扩大市场占有率、降低融资成本、提高定价权和促成协同生产的能力,在未来水泥行业进一步整合时享有优势,建议投资者长期关注。

打印本文

打印本文 关闭窗口

关闭窗口