2017年中国水泥行业盈利能力及市场集中度分析

1、水泥行业盈利依然弹性十足,且具备进一步提升空间

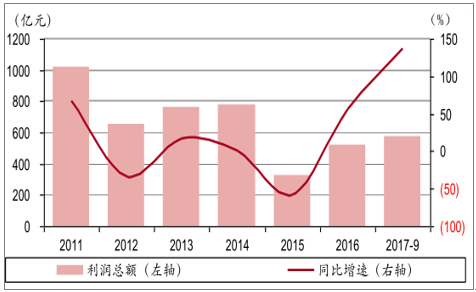

2015年水泥行业历史上首次出现收入和利润双双下降,收入下降10%,利润下降60%。挖了个大坑之后业绩迅速反弹,2016年收入增长1%,利润增长56%;2017年前三季度收入增长20%,利润增长137%。

在盈利强劲复苏之后,行业盈利水平在历史上处于什么位臵?未来是否还具备进一步提升空间?

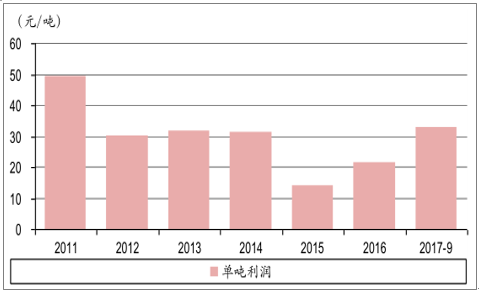

通过比较过去七年每吨水泥利润情况,可以清楚地发现,前三季度盈利水平与 2012-2014 年基本持平,而与高景气度的 2011 年相比每吨仍有 17 元差距,认为这个盈利水平完全具备可持续性。随着四季度各地水泥价格轮番上涨,行业盈利水平将进一步提升,不排除达到 2011年高景气度的可能性。

水泥行业销售收入及增速

数据来源:公开资料整理

水泥行业利润总额及增速

数据来源:公开资料整理

单吨水泥利润情况

数据来源:公开资料整理

2、需求总量已经见顶回落,但华东和华南有所增长

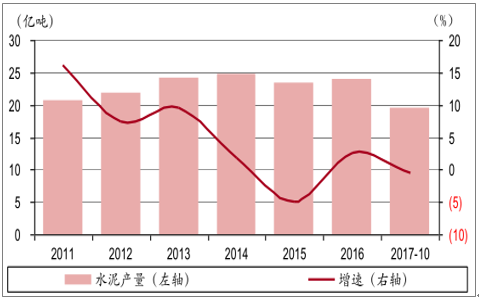

2014年全国水泥需求达到顶峰 24.76亿吨,此后高位回落,2017年前 10月 19.63亿吨,同比下滑 0.5%,华北和东北需求锐减是导致全国水泥需求下滑的主要原因,同比分别下滑 21.38%和 10.81%;但华东和华南市场依然呈现不错的增长局面,同比分别增长 2.60%和 4.16%。

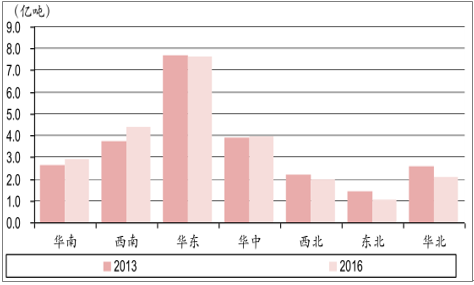

更长时间来看,过去几年南方市场稳步增长,东中部市场保持平稳,北方市场持续下滑。2013年至2016年,华南和西南分别增长12.21%和 16.62%,华东和华中持平,东北、华北和西北分别下滑 26.76%、18.75%和7.95%。由于区域需求差异,企业盈利不一,华北区域水泥企业亏损比较严重,而华东华南区域水泥企业盈利较好,需求好坏决定企业盈亏情况。

全国水泥产量及增速

数据来源:公开资料整理

2013年与2016年各区域水泥需求量对比

数据来源:公开资料整理

3、2018年水泥需求微降,预计华东华南依然会有增长

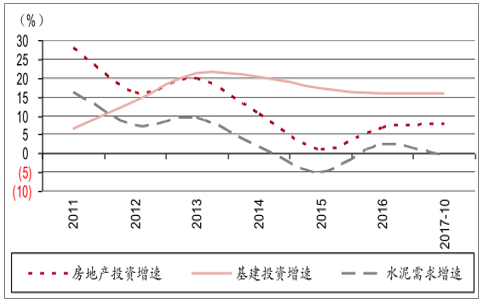

2018年水泥需求出现2015年断崖式下滑的可能性不大,预计略微有所下降,其中华东华南会有正增长。2015年水泥需求为什么会出现 5%下滑?关键在于此前两年房地产投资增速断崖式下滑,从 2013年 20%大幅下降至 2015年 1%,而基建投资增速仅从 21%下降至 17%,影响相对有限。

从历史规律看,水泥需求增速与房地产投资增速高度吻合,而与基建投资速相关性较弱。关键在于房地产投资波动性较大,经常大起大落,而基建投

资相对平稳,所以水泥需求边际变化主要由房地产投资所带动。

由于房地产需求更多来自华东华南市场,这两个区域的房地产投资增速会好于全国,预计 2018年增速可能有所上升,因此判断这两个区域水泥需求会有正增长。

房地产投资、基建投资、水泥需气增速

数据来源:公开资料整理

4、供给减量提升行业景气度,政策可持续性成为关键

集中度提升改善竞争格局

过去几年水泥行业并购风起云涌,主要有中建材组建西南水泥以及两材合并、金隅冀东合并等等,前十大水泥企业市场集中度已经从 2010 年的 40%提高至 2016年的 57%,这对改善行业竞争格局,提高盈利水平起到重要作用。

水泥行业市场集中度情况

数据来源:公开资料整理

打印本文

打印本文 关闭窗口

关闭窗口