要有信仰!不容错过的水泥景气行情

一、亮瞎眼的行业利润与进击的水泥价格

水泥行业从2016年四季度出现拐点以来,开始全面复苏。根据国家统计局统计,2017年水泥行业整体效益水平有了大幅度的提升,行业实现收入9,149亿元,同比增长17.89%,利润总额877亿元,同比增长94.41%。利润总额位居历史第二位,仅次于2011年历史最高点。

与亮瞎眼的利润相比,水泥产量仅为23.40亿吨,同比上年下降2.92%,所以推动行业利润的自然是离不开进击的价格。受益水泥行业去产能、错峰生产及环保限产等政策实施,2016年四季度开始水泥价格开始普遍上涨。2017年年末443元/吨,年度平均价360元/吨,是2005年以来第5位,年度涨幅102元/吨。水泥价格在2016年以来表现尤为亮眼,2017年四季度更是连续大幅上涨。

“凡是有的,还要加给他,叫他有余”。中国水泥协会副会长兼秘书长、中国建材股份有限公司副总裁、中国联合水泥集团有限公司董事长崔星太在接受媒体采访时表示,水泥行业2017年总利润在900亿元左右,并认为今年利润将实现大幅度的增长,超过1,200亿是大概率事件。面对目瞪口呆的2017年,聪明的投资者跑的比谁都快,赶紧开始展望2018年的水泥行情。

二、2018年的基建和房地产需求——来自去杠杆的担忧

水泥下游需求与投资直接挂钩,基建、房地产和农村建设。这里我们重点来看基建和地产。

1、稳住的基建

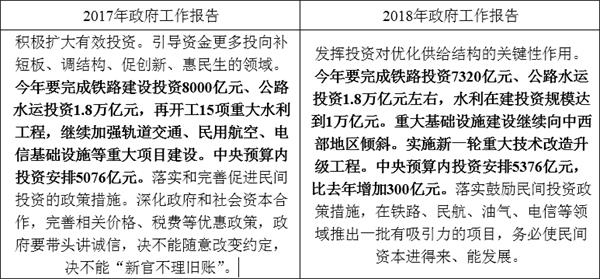

对比两年的政府工作报告,政策在基建投资上保持稳定的规划,笔者认为这基本能为全年的基建大局定调。

2017年政府工作报告 2018年政府工作报告

2018年主流机构保守预计基建整体投资增速在11%-13%,基本保持稳定。

在基建的具体影响因素方面,存在基建订单良好和资金来源略紧的矛盾。从订单来看,2017年国内主要大型建筑国内新签合同额保持20%左右增速,建设计划情况良好。

资金来源方面,2018年基建资金来源整体或将呈现略紧但基本保障无虞的态势。基建的资金来源可以分为预算内资金、国内贷款、自筹资金以及其他资金四个方面。预算内资金政府可以理解成财政安排给基建投资的基本资金,2018年赤字率由去年的3%调低到2.7%,但全国财政预算赤字规模为23,800亿元,与去年持平。

近年来自筹资金占比均超过60%,对基建投资影响较大,其余来源基本稳定。自筹资金包括政府性基金支出、城投债、PPP融资、政策性银行资金等来源。今年以来土地出让金额同比上升明显,姑且假设政府性基金支出保持平稳。城投债在强监管及严控隐性债务背景下发行困难,且非标融资受到限制。PPP方面的监管政策就是防止变相举债,2017年8月财政部发言人也强调了10%“红线”的硬性约束。11月国资委发布192号文也要求集中清理已入库项目,限制央企参与。而PPP项目投资者社会资本参与少,以央企及其下属公司为主。

从资金来看,现在主要担忧来自政府部门有意降低杠杆率减少基建托底的作用,但不能忽视的是包括专项金融债等广义口径的财政赤字率。今年地方政府专项债券额度为13,500亿元,比去年增加了5,500亿元,增加额就占去年财政收入的0.32%。

整体上基建投资会有一定压力,但是基建投资基本可以稳住。

2、房地产投资的下滑属预期之中而非意料之外

2016年因为严厉的调控政策导致销售增速下滑,一二线房地产市场迅速冷却。因为棚改的货币化安置的方式且政策限制少享受一二线城市的资金外溢,三四线城市在2017年也异常火爆。

一二线城市楼市被爆炒之后回归平稳表象是数据上的高基数下滑,本质是健康发展。从十九大“房住不炒”的政策定调到房贷利率上行、严查消费贷,居民去杠杆都是为了有序发展房地产市场,房地产销售市场正从黄金时代迈入白银时代。在四限都存在的强调控市场下,销售端已无更多更大的利空,进一步下滑空间不大。限购政策可以抑制投机炒作,但是人民美好生活的需求是抑制不住的。限购政策当下越严厉,那未来只能更好,有的时候甚至预期来的要早。2017年12月份,长沙、郑州、武汉、南京等地上演抢人大战,二线城市的限购政策变相放松,调控政策悄然转变。

至于三四线城市经过一年的爆发式上涨应该趋于冷静。2018年棚改目标580万套,虽然低于2015-2017年的600万套,但高于此前市场预期的500万套,也不该过度悲观。

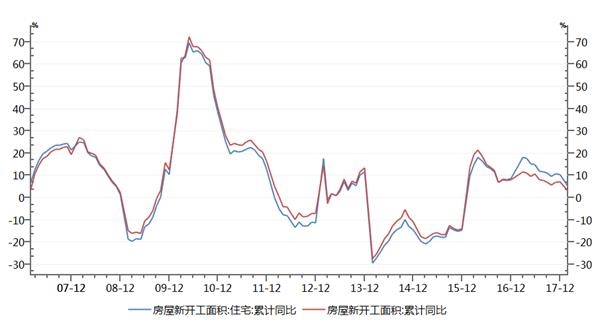

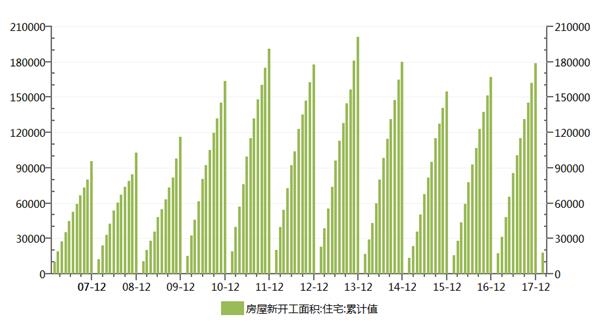

同时,在不断下滑的商品房库存和去化周期下,地产公司的建设投资更加安全。无论是追求规模还是加速拿地,房企都是为争夺龙头地位。楼盘炒家可以择机而动,但又有哪个地产公司可以在龙头聚集的情况下做到手里无房,心里不慌。2018年房屋新开工住房面积1.77亿平方,过去十年中仅有2011-2013年超过该值,实现同比增长2.90%。笔者并不赞同与处于放水期2016-2017年的高增速比较,相反在现在监管政策下该数据可谓亮眼,房地产企业投资意愿稳定。

未来房地产投资将在趋稳的销售环境下保持有序,略有下滑属预期之内。

水泥下游需求与基建、房地产和农村建设需求直接挂钩。笔者认为,基建稳定和地产需求略有下滑,下游需求不宜悲观。

三、相信供给侧改革相信水泥股

在需求略紧的情况下水泥行业的逻辑重点就在于供给侧改革。梳理政策和执行不难发现,对2018年的水泥供给侧改革应保持信心。

1、继续压减产能

2016年国务院的34号文正式开启了水泥的供给侧改革,新增熟料产能严格限制,错峰生产和并购重组各项举措逐一落实。截止到2017年底,全国设计熟料产能达18.2亿吨,实际年熟料产能依旧超过20亿吨。2017年12月15日,行业协会发布《水泥行业去产能行动计划(2018~2020)》,三年压减熟料产能3.93亿吨,关闭水泥粉磨站企业540家,整体产能压减力度大。

2、熟料企业进一步挤压粉磨站,供给格局继续改善

水泥制造概括为“两磨一烧”,原材料混合磨碎成生料,加热锻烧成熟料,熟料加混合材再磨成水泥。水泥制造的核心是掌握熟料产能。但因受运输的限制,水泥熟料生产线建设在矿区,水泥粉磨站则建设在下游市场,以减少运输成本。近年的错峰生产常态化管控有效降低了水泥企业的库存,同时熟料产能的高集中提高了产业链的管控,大型企业熟料外销越来越少,熟料销售或逐步进入控销时代,独立粉磨站生存空间被压缩。

同时熟料企业自建的水泥磨房多以生产42.5标号水泥为主,而独立的粉磨站企业生产的多为品质较低的32.5水泥。34号文提出淘汰32.5标号的水泥制品升级目标,《行动计划》则提出参考新疆的成功经验,计划于2018年上半年淘汰32.5标号的工作。32.5标号的淘汰无疑是小粉磨站的噩耗,水泥产能将得到进一步缩减。

四、为什么是现在——3月底涨价就是催化剂!

水泥是高度市场化、无库存、无金融属性的商品,供需立即反应到市场价格上。因此水泥价格直接反应行业的供需,是验证投资逻辑最直接的短期指标。

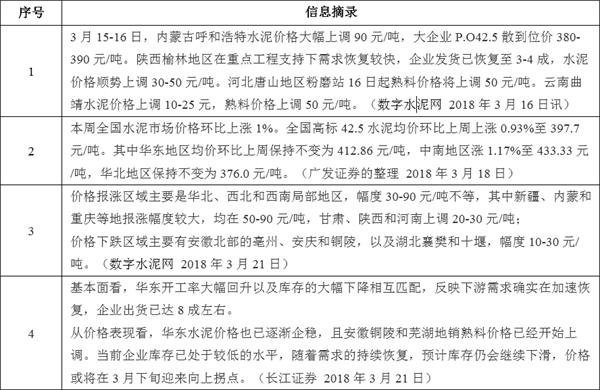

数字水泥网提示,近期随着气温回升,各地复工建设,水泥需求开始回暖。北方表现尤为明显,各地企业陆续发布水泥价格上调通知。这只是个开始,水泥是季节性非常强的,每年的3-4月是复工的需求旺季,水泥企业正好借着此时的低库存,开启涨价一波浪。“今年各地开复工时间较往年晚,所以我们预计今年水泥市场的回暖也会随之推迟到3月底左右。”水泥行业一位资深人士如是说。

上周全国水泥市场价格环比上涨1%,虽然复工需求导致的涨价幅度不高,但高位涨价对业绩(特别关注一季报)增厚明显,会刺激业绩预期的进一步上修,恐怕此时一季度的模型已经被研究员搭起来了。

水泥行业的下游需求勿需过度悲观,即便下滑但总体稳定。在2018年供给侧改革持续落地环境下,看好水泥行业短期的盈利持续增长以及中长期供给侧结构性改革带来行业结构改善,推荐全国性水泥龙头(中国建材及海螺水泥)或是得到基建倾斜的中西部水泥龙头。3-4月复工需求旺季,水泥高位涨价将成催化剂,正当关注。

五、风险

1、短期风险:复工后4月份水泥涨价不及预期,例如涨价有限或者保持高位后行情基本稳定,短期减少关注可放长线看。反之价格下滑,需对基本面因素重新谨慎审视。

2、中长期风险:供给侧改革不及预期,下游基建或者房地产需求不及预期,进而水泥价格下跌导致对行业利润预期及估值的回落。

3、情绪及资金风险:涨价较好,但是被过度炒作或者给予过高预期,开始被爆炒或按旺季估算行业及水泥龙头的全年利润,需要保持警惕。

打印本文

打印本文 关闭窗口

关闭窗口