周观点:小旺季基本面上行,中期需求预期有望修复

投资策略

从小旺季需求趋势来看,大部分建材品类需求恢复、销售环比继续改善。前期3月社融等数据出炉、高层对货币政策的表态强化去杠杆、融资环境收紧的预期,市场对建材板块需求预期转弱。从随后的货币政策实际操作(如降准)来看,严控金融风险、维护总量需求韧性的意向较强。综合考虑当前地产及财政政策环境、“高质量的发展”目标、弥合结构性发展失衡等政策导向,维持今年地产产业链建材需求弹性有限、保持韧性的判断。

在地产产业链总量需求保持韧性的大环境中寻找有强产业逻辑的子板块及个股,如离地产产业链较远的玻纤、龙头通过供给的力量实现价格控制力的水泥/石膏板、受益于开发商加速走向集中的装饰建材,个股包括中国巨石、海螺水泥、北新建材、东方雨虹、帝王洁具、三棵树等。此外,在对新兴产业关注度持续提升的市场环境下,建议关注非地产产业链成长潜力标的,个股如再升科技等。

1)玻纤:继续看好有全球竞争力的龙头中国巨石。玻纤供需基本面维持强势,库存在历史低位,龙头2018年初公布的价格提涨(3-8%)执行顺利,后续供需偏紧的品类有续涨可能。近期市场担忧全球经济减速、贸易战等因素对玻纤产业的影响,从实际影响程度来看短期有限,中长期行业产品升级、渗透率提升,龙头有望通过量增、产品结构优化及国际化获得稳健增长。

2)水泥:上周沿江熟料第3次涨价,基本面上行,环保压力下的协同成常态。需求恢复情况较好、低库存状态持续、供给协同有序共同推动本轮华东景气的上行,而北方区域价格上行核心驱动力在于供给协同(如近期东三省延迟错峰、暴力拉涨价格)。后续环保压力下供给限产常态化有望驱动行业盈利高位均衡(借供给侧改革东风,水泥企业协同环境大为改善,利于错峰结束后企业继续控量保价)。控量保价联盟坚实与否的三个核心因素:区域需求稳定性、新增产能、竞争格局;从这三个维度来看,华东均为最优。个股继续推荐海螺水泥,建议关注上峰水泥、华新水泥、万年青。

3)玻璃:需求恢复较慢,原片厂家挺价松动。今年淡季原片厂家与渠道商关于库存的博弈天平前期向原片厂家倾斜(持续两年丰厚盈利与现金流带来的底气),而元宵节后需求恢复、原片厂家降库速度较慢,进入4月份库存压力导致原片厂家挺价松动。后续随着北方环保/禁运等限制监管的解除、价格优惠后的下游补库,厂家库存有望消化。短期盈利恢复情况关注需求,外生冲击关注环保对玻璃产能的影响。个股关注旗滨集团。

4)装饰建材:看好龙头成长能力。中长期装饰建材龙头(东方雨虹、伟星新材、兔宝宝、三棵树等)市占率提升的成长逻辑确立:驱动因素在于消费升级及地产集中度提升;短期受益于地产集中度快速提升的新开工/投资端装饰建材龙头(如东方雨虹,收购了欧神诺的帝王洁具)表现优于销售端装饰建材龙头。市占率高、行业有环保压力的北新建材中长期看有望持续享受对行业定价权。

5)新材料:风吹幡动不离心,自下而上精选长期有成长潜力的标的。我们把需求与地产相关度小的子领域(如复合材料、微纤维制品、石英制品等)统称为新材料,个股构成上多为小市值高弹性标的。在对新兴产业关注度持续提升的市场环境下,建议关注有强基本面支撑的标的(从产业发展趋势、企业主导产品份额提升、新产品开拓、资本运作能力等多维度考虑),个股如再升科技等。

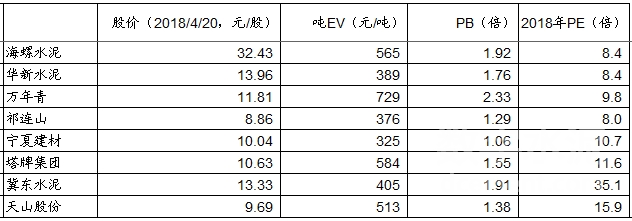

重点水泥公司估值表

其他建材覆盖公司估值表

中国巨石(600176)

1、公司业绩表现持续超预期:冷修扩产产能发挥、库存降低,量增较为强劲;成本控制、产品及产能结构调整提振整体盈利能力;

2、玻纤行业需求受益于产品升级、渗透率提升、国内需求结构改善,表现较强;国内供给新增产能有序,环保导致坩埚产能退出,竞争格局良好,龙头对价格控制能力较强;行业库存在历史低位,供需强势,2018年年初龙头陆续上调价格3~8%(公司调价幅度为6%),从执行情况来看进展顺利。

3、公司为低估值、业绩增长确定性高的全球玻纤龙头,产能占全球比重超过20%,成本控制能力全球领先。中期来看,公司有望凭借稳健的量增、产品的高端化、海外产能占比的提升实现稳定的业绩增长。

海螺水泥(600585)

1、公司成本控制能力优异(低于行业平均水平20~30元/吨),是行业协同限产、控量保价的最大受益者;

2、2017Q4受益于超预期的华东旺季限产执行,区域水泥盈利景气创历史新高,2018Q1盈利超预期。环保高压、供给侧改革大背景下水泥协同限产常态化,中期展望供需及竞争格局稳定、高盈利有望保持较强的可持续性;

3、持续的绝对盈利和良好的现金流将使其净资产不断增厚,无论从PE、PB还是从吨EV估值指标来看在水泥股中最具吸引力;2017年公司大幅提升分红比例,蓝筹属性有望加强。

北新建材(000786)

1、受环保高压以及落后产能淘汰的执行力度加强,石膏板行业小企业生存空间缩窄,公司市占率继续提升(目前市占率超过60%);

2、前期护面纸等原材料成本大幅提升,行业需求强劲、供给格局改善的大背景下,公司石膏板实现充分成本转嫁、兑现垄断盈利;

3、短期来看,北方采暖季停工、渠道补库等行为造成2017Q3、Q4销量表现波动较往年有差异,Q4石膏板销量同比下滑明显,2018Q1渠道补库影响持续消化、公司出货恢复正常、盈利表现维持强势;中长期来看,环保大背景下小企业发展受限,公司有望在保持份额的基础上实现盈利中枢的持续提升。

伟星新材(002372)

1、公司是家装塑料管道行业龙头,品牌及渠道优势显著,长期来看市占率有望持续提升;

2、公司低杠杆(无有息负债)、高分红、现金流优异,长期增长稳健,有价值属性,未来防水涂料、滤水器成为新增长点值得期待。

东方雨虹(002271)

1、长期来看,公司是防水大行业的唯一龙头,优势地位突出,目前市占率仍低,地产开发商走向集中、地产供应链缩减、品牌及渠道属性提升驱动防水行业“强者恒强”趋势明确;同时,公司积极推进在保温材料、建筑辅材、建筑涂料等领域的业务布局,新增长点的孕育值得期待;

2、公司增长表现与地产新开工、投资关系较为密切,后续有望维持韧性;从行业份额角度来看,公司在手龙头地产客户资源丰富,有望充分受益于龙头地产集中度的快速提升。

兔宝宝(002043)

1、中长期来看,公司在基础板材行业市占率仅2~3%,提升趋势确立(环保卖点塑造、渠道布局、品牌营销推广均领先同行,积极开拓家装公司、精装房市场),成功的渠道/品牌布局、轻资产模式互动,有望驱动业绩保持高增长;

2、家居宅配(地板、衣柜、木门)规划明确、产业并购基金为外延式扩张创造可能。公司易装战略稳步推进,计划2018年落地升级200家专卖店,成品家居领域的布局值得期待。

3、实际控制人实际增持,加盟商、供应商推进持股计划,公司回购股份,彰显发展信心。实际控制人通过受让控股法人股东德华集团其他股东股份,实际增持股权比例约11%;近期公司公告加盟商、供应商持股计划,拟增持股数累计不超过总股本的5%,截至2018年1月10日通过二级市场购买公司股份约778.7万股、均价12.61元/股,截至2018年3月23日,公司已回购约1049万股,占总股本比重约1.2%。

三棵树(603737)

1、公司工程墙面漆绑定地产大客户直销与工程经销并重、收入增速持续强势,2017年收入增速约47%。

2、家装墙面漆在品牌、渠道布局上持续投入,预计2017年收入有不错增长。

3、中长期看公司装饰涂料份额提升空间大,执行力好,同时跨区域跨品类布局动能强劲。建筑装饰涂料市场容量大,公司作为民族龙头、份额提升执行力较好,绑定龙头地产客户寻求收入快速扩张战略明确,家装渠道布局基本完成;收入持续快速扩张下,费用持续摊薄,盈利能力有修复潜力;此外,公司已公告新建4个生产基地,防水、保温材料等品类的布局也已提上日程。

帝王洁具(002798)

1、公司通过收购欧神诺进入市场容量广阔的瓷砖领域。欧神诺是国内瓷砖龙头,工程业务主要服务于国内优质开发商(如碧桂园、万科、恒大等)。公司自2018Q1开始并表欧神诺,业绩上修超预期,其存量客户扩张保障2018~2020年的业绩快速增长确定性高。

2、瓷砖行业呈现“大行业、小龙头”格局,开发商加速走向集中有望带来行业集中度提升进程加快,欧神诺有望凭借资金实力、供应链管理方面的优势持续快速提升份额。

再升科技(603601)

1、公司玻纤滤纸有护城河,受益于国内电子等高端制造业的投资高景气、更换需求的持续;微玻璃纤维棉、芯材、隔板等产能持续扩充,核心主业内生增长表现较强。

2、践行纤维多元化应用执行力较好,积极向下游延伸(2017年收购高端洁净设备龙头悠远环境),后续的高速增长可期。

旗滨集团(601636)

1、公司是A股上市公司中浮法原片业务占比最大的玻璃龙头。环保对玻璃产能的影响值得重点关注,排污许可证执行趋严、行业产能有望进一步收缩;从复产产能情况来看,复产的时间及资金成本都在提升,存量企业有望享受不错的盈利空间。

2、公司加大向下游深加工、海外延伸,后续周期性有望减弱。2017年开始公司压缩原片管理团队、加大向下游深加工领域的布局,深加工布局上引入产业资本及优秀的管理团队;同时在马来西亚建设玻璃生产基地。目前浙江节能、广东节能、马来西亚节能玻璃项目建设进展顺利。

行业基本面回顾

水泥方面,上周全国水泥市场价格继续上行,环比涨幅为0.9%。价格上涨地区主要是江苏、浙江、安徽、福建、河南和海南等地,幅度10-40元/吨;无下跌区域。4月中下旬,正值水泥市场需求旺季,除了北方部分地区需求表现一般以外,南方市场均呈现供需两旺态势,水泥价格继续走高。整体来看,进入4月份以来,随着水泥市场需求不断增加,以及部分地区企业停产检修,再加上企业对熟料管控到位,熟料供应再次出现紧平衡,受益于此,水泥价格稳中有升态势有望延续至5月中上旬。

玻璃方面,上周全国浮法玻璃均价为1646元/吨,环比下跌3元/吨。全国浮法玻璃库存3352万重量箱(168万吨),环比上升0.4%。上周玻璃现货市场继续维持弱势整理的局面,生产企业以增加出库和回笼资金为主,部分地区市场报价也有一定幅度的松动,总体看生产企业和贸易商以及加工企业信心稍显不足。前期价格调整幅度比较大的生产企业产销率较好,部分厂家库存环比有所削减,而其他地区厂家库存压力稍显。从近期终端需求看,并没有出现之前部分玻璃生产厂家预期的大量增加,维持在前期的水平,玻璃加工企业开工率八成左右。同时贸易商和加工企业对现货价格调整,持谨慎态度,不愿增加存货。

玻纤方面,1)无碱粗纱方面,上周无碱粗纱市场暂无调整。现阶段,国内市场表现良好,多数厂家出货平稳,各厂库存略有消化,其中大众型产品需求量仍较大。近期除山东玻纤报价上调100-200元/吨不等外,受供需平稳影响,其余厂家价格暂无调整计划。目前,主要产品2400tex无碱缠绕直接纱市场主流价格在5200-5400元/吨不等,短市价格仍看稳。2)电子纱方面,池窑电子纱市场供需表现平稳,国内电子纱G75主流成交价格目前维持在14000元/吨左右。下游加工企业需求热度仍存,各厂出货尚可,现阶段,货源仍处紧俏状态。

板块表现回顾

上周建材指数涨幅约为-4.3%,相对A股指数收益约为-1.4%。

板块涨幅前5名:韩建河山(+12.1%)、洛阳玻璃(+8.3%)、石英股份(+6.9%)、冀东水泥(+5.7%)、菲利华(+5.0%);

板块跌幅前5名:狮头股份(-24.9%)、正源股份(-22.0%)、飞鹿股份(-17.3%)、海南瑞泽(-14.0%)、顾地科技(-13.4%)。

打印本文

打印本文 关闭窗口

关闭窗口