中国建材股份建议重组水泥工程资产最新进展公告(附全文)

最新消息,根据中国建材股份有限公司发布的公告称,2020年10月30日,本公司、建材研究总院及中国建材国际工程与本公司之A股上市的下属子公司(即中材国际)订立了一份示意性的资产购买协议,同日,中材国际与49名南京凯盛的少数股东分别订立了一份示意性的资产购买协议,有关中材国际拟向该独立卖方收购其于南京凯盛的股权,代价为现金。

公告全文如下:

中国建材股份有限公司有关水泥工程资产建议重组最新进展的公告

中国建材股份有限公司(以下简称“中国建材”、“公司”或“本公司”)于2020年10月20日发布了《中国建材股份有限公司有关水泥工程资产建议重组的公告》,除文义另有所指外,本公告所用词汇与该公告所界定者具有相同涵义。现就有关水泥工程资产建议重组的最新进展公告如下:

2020年10月30日,本公司、建材研究总院及中国建材国际工程与本公司之A股上市的下属子公司(即中材国际)订立了一份示意性的资产购买协议(以下简称“中国建材示意性协议”),有关本公司、建材研究总院及中国建材国际工程拟出售其分别于北京凯盛、南京凯盛及中材矿山(以下统称为“标的公司”)的股权,代价如下:

1、中材国际拟向建材研究总院及中国建材国际工程发行股份作为代价收购彼等持有的北京凯盛股权;

2、中材国际拟向中国建材国际工程支付现金代价收购其持有的南京凯盛股权;

3、中材国际拟向本公司发行股份作为代价收购本公司持有中材矿山的股权。

同日,中材国际与49名南京凯盛的少数股东(以下简称“独立卖方”)分别订立了一份示意性的资产购买协议(以下各简称为“其他示意性协议”,与中国建材示意性协议合称“示意性协议”),有关中材国际拟向该独立卖方收购其于南京凯盛的股权,代价为现金。

一、示意性协议的主要条款

1、日期:2020年10月30日。

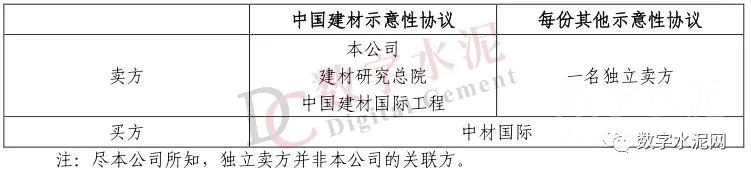

2、协议方:

3、标的股权:

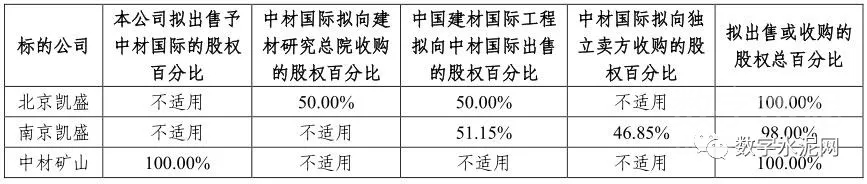

本公司、建材研究总院及中国建材国际工程(以下统称为“卖方”)及独立卖方有意出售且中材国际有意收购标的公司的股权(以下简称“标的股权”)如下:

4、对价:

标的股权的价值(以下简称“价值”)将参照资产评估机构出具并经国资有权单位备案的评估结果而厘定,并将由有关方签署最终补充协议予以确认。转让对价拟将根据此价值而厘定。中材国际将以现金的方式支付其他示意性协议的对价,并以现金向中国建材国际工程购买其持有南京凯盛的51.15%股权,及以发行新股份(以下简称“对价股份”)的方式支付中国建材示意性协议中其余标的股权的对价,详情如下:

(1)种类和面值:于上海证券交易所上市的人民币普通股,每股面值为人民币1.00元。

(2)发行价格(以下简称“发行价”):人民币5.87元,其根据发行价不低于2020年10月31日(以下简称“定价基准日”)前20个交易日、60个交易日或120个交易日之一的中材国际股份交易均价90%的原则而定。

(3)发行价调整机制:

A.自中材国际就建议重组的股东大会决议公告日至建议重组获得中国证券监督管理委员会(以下简称“中国证监会”)批准前,中材国际的董事会可参照中材国际股份价格及市场指数的表现等因素而就发行价进行一次上调或下调。此发行价调整机制需经中材国际股东大会审议通过方会生效;

B.如中材国际于定价基准日至对价股份登记至标的股权卖方在中国证券登记结算有限责任公司开立的股票账户之日(以下简称“登记日”)有派息、送股、配股、资本公积金转增股本等除权或除息事项,则发行价亦将被调整。

(4)将发行予卖方的对价股份数目:根据以对价股权支付的对价,即相关卖方持有的相关标的股权的价值除以对价股份的发行价而定,并需经中国证监会批准。

(5)限售期:

A.卖方自登记日起36个月内不得转让相关对价股份,而在此之后将按中国证监会及上海证券交易所的有关规定执行。如(i)在建议重组完成后6个月内中材国际股份的收盘价连续20个交易日低于发行价;或(ii)中材国际股份在建议重组完成后6个月期末的收盘价低于发行价,则上述限售期将自动延长6个月;

B.除在适用法律许可的情况下,本公司自登记日起18个月内不得转让本公司在建议重组前持有的中材国际的股份。

5、过渡期实现的盈利或亏损:

标的公司在建议重组的过渡期内,即2020年10月1日至适用的交割审计基准日(其根据建议重组的实际交割日期而定),实现的盈利或亏损归属和支付安排待审计、评估工作完成后另行协商确定

6、示意性协议的生效:

各示意性协议将在满足下列所有条件(以下简称“生效条件”)时起生效:

(1)该示意性协议相关方签字盖章;

(2)建议重组经中材国际的董事会和股东大会批准;

(3)中材国际的股东大会批准豁免本公司及其一致行动人因建议重组而触发的要约收购中材国际股份的义务;

(4)建议重组经卖方的有权决策机构批准;

(5)标的股权的评估结果通过国资有权单位的备案;

(6)国资有权单位批准建议重组;

(7)中国证监会核准建议重组;

(8)建议重组通过国家市场监督管理总局经营者集中审查(如需);

(9)相关法律法规所要求的其他必要的核准(如需)。

7、交割:

交割将于全部生效条件满足后的10个工作日内开始办理,其时将签署与标的股权相关的转让及其他文件。相关文件将提交相关市场监督管理局(以下简称“相关部门”)登记,相关股权变更手续将在向相关部门提出申请后10个工作日内完成。

各方将在标的股权过户至中材国际后30个工作日内完成发行对价股份的相关程序。

示意性协议中的现金代价将由中材国际在标的股权过户至中材国际后的一定限期内一次性支付,具体期限有各方另行签署补充协议予以确定。

8、南京凯盛的独立卖方:

就其他示意性协议而言,任何一名标的股权卖方如未有在中材国际再次召开董事会审议建议重组的正式方案前与中材国际订立最终补充协议,则其被视为放弃继续参与建议重组,同意其他标的股权卖方就建议重组将其持有的标的股权转让予中材国际,并无条件地放弃对该等标的股权的优先购买权。

9、遵守相关法律法规:

各方需遵守相关法律、法规及监管要求,包括但不限于香港交易所上市规则以及证券及期货条例。如需要时,一方需向其股东作出有关披露或取得股东批准,其他方会予以配合。

二、中材国际的拟议配售

中材国际拟于建议重组完成后进行新股配售。如建议重组未能完成,则中材国际不会进行该拟议配售。该拟议配售的募集资金将主要用作支付建议重组的现金代价和中材国际的流动资金,及债务偿还。

三、重大事项提示

敬请注意,建议重组(包括交易方式及标的资产)仍在协商论证中,尚未确定,会否就建议重组签署最终协议或实施建议重组尚存在不确定性。建议重组需经(其中包括)有权监管机构批准、以及经遵守香港交易上市规则项下适用之规定,方可正式实施。有关建议重组及╱或建议配售,本公司将适时再作进一步公告。

如投资者对建议重组有异议,烦请于本公告发布之日起15个工作日内联系本公司,具体联系方式如下:

中国建材股份有限公司

联系地址:北京市海淀区复兴路17号国海广场2号楼(B座)

联系人:郎阿萌

联系方式:010-68138371

联系邮箱:lam@cnbm.com.cn

本公司承诺所披露信息真实、准确、完整、及时,本公司将按照银行间债券市场相关自律规则指引的规定,持续履行信息披露义务,及时披露后续进展情况。

特此公告。

(以下无正文)

中国建材股份有限公司

2020年11月2日

打印本文

打印本文 关闭窗口

关闭窗口