西南:最不看好 但最有机会的市场(摘录)

西南,灾后重建、4万亿投资带来市场的繁荣,蜂拥而入的企业投资大大地推进了原本落后的西南地区水泥技术结构调整的步伐,但同时急剧膨胀的产能、极度分散的市场集中度也对这个区域市场带来前所未有的挑战。“祸兮福之所倚”,西南可以说是我国目前最不看好但也是最有整合机会的市场。

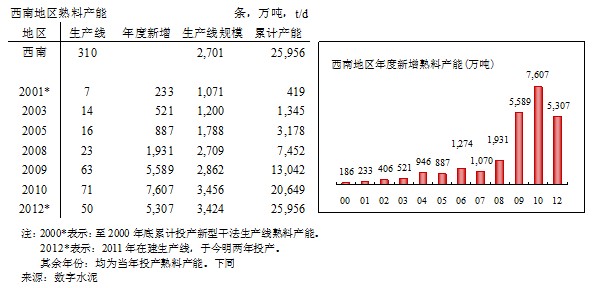

市场发展:产能急剧扩张

西南有良好的资源禀赋优势,国家西部大开发战略提出后,出台了一系列政策措施,但受地形、地貌种种因素的制约,西南的经济并没有得到大跨步的发展。水泥依赖经济而生,经济发展的滞后,使西南地区的水泥技术结构调整长期滞后。

2008年的四川灾后重建带来市场的缺口以及此后的国家4万亿投资的背景下,新型干法生产线开始火爆建设,2009年投产了5,600万吨,2010年投产了7,700万吨,目前还有5,300万吨的在建产能将于今明两年投放。在建产能投产后,新型干法熟料产能将达到2.6亿吨,按40%的混合材掺加比例可估算水泥能力为4.3亿吨,而2010年西南区域的水泥消费量不足3亿吨,仅新型干法水泥供给就远超出市场需求。

西南前期发展基础薄弱,突发事件带来的市场剧变,这种高需求是否可以延续、延续多长时间,成为各方对市场最大的疑虑。前期发展过程中大量存在的小规模生产线和落后产能的改造和淘汰成为改善市场供需关系的关键。然而受各种因素影响,西南地区对落后产能的淘汰明显要难于其他地区,需要经济手段、法律手段和政府必要的行政手段并行加以推进,加速调整产业结构。

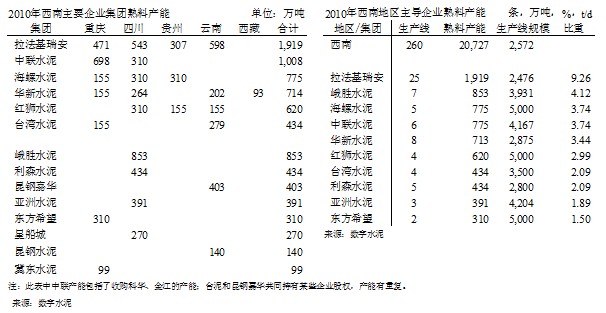

竞争格局:极度分散 无领军企业

西南曾经一度是外资拉法基瑞安的“封地”,拉法基在接手瑞安建业股权后,强势奠定了在西南的地位,堪称“西南王”。这个有近180年发展历史、经历了市场沉沉浮浮的国际建材行业老大,理念与国内其他企业并不一致,既没有大规模铺开生产线建设,也没有对市场进行进一步整合,而是以追求市场维护和利润作为首要。这种“一家独大”的格局随着地震被彻底打破,可以说地震冲开了西南大门,4万亿投资带来的需求迅猛增长更是诱惑了省内外各类型企业鱼贯而入,一时水泥投资蜂涌而纷杂。

拉法基瑞安以1,920万吨熟料产能布局分散在西南四省,并不足以形成合力,且生产线规模小,平均规模不到2,500 t/d。海螺、华新、红狮紧追其后,台泥通过收购昌兴快速进入,中联进入四川后又在重庆加快推进重组,峨胜、昆钢嘉华等都是本地强势企业。但西南地区市场极度分散,截止2010年底,前10大水泥企业的熟料产能仅占整个西南市场的34.85%,市场集中度远低于其他五大区域,还未形成区域领袖企业,这是2010年的产能版图。

加之在建的生产线和后继的整合推进,2012年的这一版图必将大幅度改写。最新消息,业内“十一五”的黑马华润并没有在进入福建、山西后歇手,现又举兵进入云贵地区,西南吸引了如此众多的一线企业集团,市场整合的舞台会一定会上演一出有声有色的大戏。

产能的急剧膨胀使区域内企业意识到必须合理调整市场供需关系以实现行业的资源节约、价值回归,部分地区的企业开始自发地限产保价,但市场企业分散、没有领军企业使这种行为没有形成积极的市场反应。走在全国最前列的华东市场是在经历了近三年的低迷后才有中国建材进入大规模整合,而西南市场的阵痛期或许才刚刚开始。

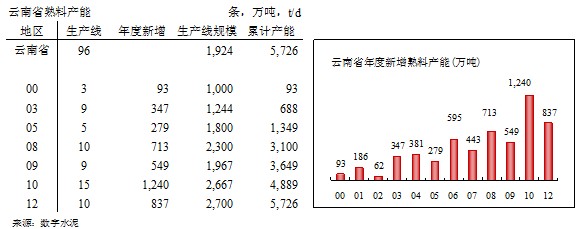

云南

云南位于西南边境,受区域格局影响,水泥发展具有显著的地方特色,在膨胀的产能建设中也加快了步伐,但相较于西南其他地区,相对缓和。

市场 ——

云南早期是一个极度封闭的内陆省份,且境内的山地丘陵造就了复杂的地形地貌和艰难的交通运输条件——“火车没有汽车快”。中国—东盟自由贸易区早在1997年提出,于2010年1月1日正式全面启动,云南具有得天独厚的“先导优势”,是中国走向东盟的“桥头堡。中国-东盟自由贸易区的建立将给云南带来历史性的发展机遇,它将云南从一个封闭的内陆省份一下变为我国对外开放的前沿阵地。有报告称,这一机遇不亚于我国改革开放之初深圳面临的机遇,中国-东盟自由贸易区建立后将每年带动云南GDP增长1~3个百分点。另一方面,云南是我国水能资源最丰富的省份之一,金沙江、澜沧江和怒江这三条发源于青藏高原的大江在云南省境内自北向南并行奔流170多公里,水电站建设成为云南的一大亮彩。

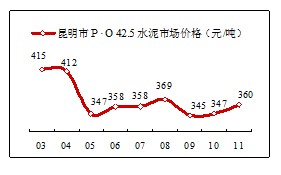

相较西南其他省份来说,云南的新型干法熟料产能的节奏波段相对缓和,2008年底前投产3,100万吨熟料产能,领先于其他西南地区;但国家出台4万亿投资后,新型干法建设力度明显没有其他西南地区猛烈,2009年及之后共投产2,600万吨,其中2010年当年投产1,240万吨,2009年和2011年在建产能没有大幅增长。云南省水泥市场的是典型的“项目拉动”,项目落到哪儿哪市场就好,区域内没有项目,企业的日子就难熬。相对来讲,昆明的水泥价格没有像西南其他地区大幅跳动,价格比较平稳。

企业 ——

云南省绝大部分水泥的运送都依靠高成本的公路运输,原材料和产成品的运距对成本影响甚大,因而水泥运输半径很小,形成了一个相对封闭的水泥市场。

外地大企业陆续进驻云南,依靠资金和管理优势,新建生产线的规模多在4000 t/d左右,生产线规模朝向大型化发展,这种模式正在对云南小区域市场形成冲击,同时也在将承受小市场的制约:

拉法基瑞安在云南的整合中一路磕磕碰碰,2009年开始有了起色。在昆明4条线主攻云南的最大市场,西部大理、丽江4条,多是瞄准大坝建设,地处滇中红河的2条线生产线曾有过良好的业绩。

昆钢是继拉法基瑞安之后第二大集团,昆钢水泥在临沧镇康和红河紫燕独资建线,并和嘉华、台泥等组建昆钢嘉华合资企业,落地昆明、曲靖、红河、保山、临沧,水泥产能目标1,000万吨有望年内实现。

华新2004年进入地处云、贵、川三省结合部的滇东北昭通市,配合金沙江流域开发新建4000 t/d 生产线,为白鹤滩、溪洛渡、向家坝等金沙江流域水电站梯级开发提供优质大坝水泥;2008年9月在昆明市东川区建设2000 t/d生产线,产品主要用于白鹤滩、乌东德两座国家级大型水电站建设;2011年3月2000 t/d生产线在滇西北迪庆市香格里拉竣工;2012年在滇南西双版纳再投一条2500 t/d生产线。香格里拉和西双版纳是国家级著名风景区,环保条件高,华新的入围可见对其的认知度。华新在云南的布局一板一眼,目标性强,从选点就可看出,市场进入的门槛高。

红狮在昆明宜良建设5000 t/d线,成为云南生产线规模之最,虽还没有见到海螺、华润身影,但已有消息报道,2010年6月26日,海螺与保山市龙陵县签约汇合水泥项目。另有一批本地企业正在快速崛起,红塔滇西、永保水泥、壮山实业、大理水泥等本地老水泥企业虽规模不大,享有自己的小区域市场,自有一番天地。

打印本文

打印本文 关闭窗口

关闭窗口