2023年中国水泥经济运行及2024年展望

综述:2023年水泥行业遭遇了最严重的挑战,房地产行业仍处于深度调整阶段,拖累水泥需求,全年水泥需求总量仍呈下降趋势,预计降幅5%。水泥企业同时受到了市场竞争加剧、上游原燃料成本高企、下游房地产下行和环保能耗约束力增强等多重不利因素冲击,尤其是各地水泥企业均不希望丢失市场份额,价格竞争激烈,竞争大于竞合,促使水泥价格底部震荡运行。企业的利润大幅萎缩,行业利润微薄。预计2023年水泥行业利润为320亿元左右,同比下降50%左右。行业利润总额为十六年来最低值,水泥行业销售利润率也远低于工业企业平均水平。

展望2024年,依旧是行业困难的一年,预计2024年全年水泥需求比2023年仍将有所下降。水泥市场需求不足和产能总量处于高位,供需关系边际明显改善的可能性不大,阶段性的价格竞争不可避免,但价格已处低位,企业对于盈利改善或稳定的诉求犹在,不大可能采取全盘持续超低价格运行策略,多将会因地施策,积极开展错峰生产,以减少亏损现象发生,预计全国水泥市场价格将会继续维持震荡调整走势,行业效益大幅改善困难重重。

一、水泥相关宏观经济环境:主要投资指标趋弱

年初以来,我国宏观经济持续恢复向好,基础设施投资保持平稳增长,但房地产行业仍处于深度调整阶段,拖累水泥需求修复,水泥需求总量仍呈下降趋势。

根据国家统计局统计,2023年全国房地产开发投资11.09万亿元,同比下降9.6%。房屋新开工面积95376万平方米,下降20.4%。全国房地产开发投资同比降幅继续窄幅扩大,房地产开发企业房屋施工面积和新开工面积同比均大幅下降。基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长5.9%,基础设施投资增速保持较快增长。

二、水泥产销:需求不足,预期转弱

2023年水泥需求总体表现为“需求不足,预期转弱,淡旺季特征弱化”。2023年房地产行业进入深度调整阶段,虽然基础设施建设、制造业保持稳中有增的发展态势,但难以弥补下降空间,房地产行业对水泥需求的拖累依旧非常明显,因此水泥需求总量仍呈下降趋势。根据国家统计局统计,根据国家统计局统计2023年全国规模以上水泥产量20.23亿吨,同比下降0.9%(同口径),较去年同期收窄9.9个百分点,水泥产量为2011年以来同期最低水平。预计全年水泥需求同比下降5%。

从全国月度累计水泥产量增长趋势来看,2023年初疫情结束,且春节假期提前,市场启动较早,需求出现阶段性好转,一季度水泥产量同比增速快速上升,增速由负转正;4~5月,旺季市场恢复不及预期,水泥产量同比增速持续下行,按照全口径产量计算,累计水泥产量同比由正转负,6~7月份受梅雨季节和洪涝灾害影响,需求持续减弱,累计水泥产量同比增速持续下行,8~10月份市场恢复较弱,增速继续下行,11~12月份水泥产量同比降幅略有收窄。

分区域看,2023全国南部区域水泥产量比去年均成下降,其中,中南和华东降幅最大,北部区域均有增长,西北增长最快。

广东省和江苏省水泥总产量位居全国前2位,分别达到1.432亿吨和1.428亿吨。

三、水泥价格:前高后低,底部震荡调整

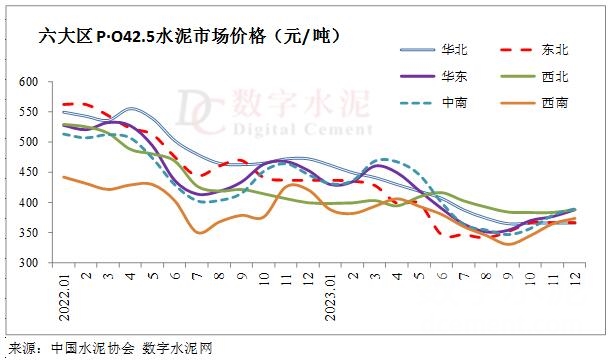

2023年国内水泥市场价格走势总体呈现前高后低,震荡调整走势。据中国水泥协会数字水泥网统计数据显示,2023年全国水泥市场平均成交价为394元/吨(P.O42.5散到位价,下同),同比大幅回落15%,价格处于近六年最低水平。

全年水泥价格低位弱势震荡调整的主要原因:一方面是市场需求持续低迷。由于房地产新开工面积同比降幅不断扩大,以及基建项目受资短缺制约,施工进度缓慢,水泥需求表现持续疲软,库存居高不下。另一方面,企业销售策略在竞争与竞合间不断切换。因市场供需矛盾突出,企业销售压力较大,特别是进入下半年,各地企业均不希望丢失市场份额,价格竞争激烈,但由于价格过低导致面临亏损,企业又通过错峰生产等措施,推动价格阶段性小幅修复上调,在切换过程中竞争大于竞合,促使水泥价格底部震荡调整成为主旋律。

从月度价格走势中可以看出,1-5月份,受益于一季度企业错峰生产执行情况良好,市场维护相对较好,全国水泥价格中枢基本保持在400元/吨以上;但6月份开始,随着市场供需关系恶化,水泥价格不断加速下行,直至9月份,价格跌入谷底,市场平均成交价格跌到355元/吨,全国大部分地区企业出厂价跌至250元/吨或以下,行业约有80%左右企业出现亏损。进入10-11月份,各地企业迫于经营压力,加大错峰生产力度,水泥价格得以小幅恢复,企业亏损面有所收缩,行业盈利略有好转。据数字水泥网监测数据显示,10月、11月全国水泥市场平均价格环比连续上涨10元/吨和8元/吨。12月份,尽管市场供需关系依旧维持弱势,且受降温、雨雪等极端天气干扰,水泥企业销售压力倍增,但为了稳定盈利,避免水泥价格大幅下滑,企业继续采取错峰生产措施,以及不断“以涨止跌”,使得市场价格呈现小幅震荡调整走势。

从各大区域水泥价格对比显示,2023年东北、华北地区水泥价格同比跌幅最深,下调幅度均超过100元/吨,跌幅分别为21.8%和20%。

东北地区水泥市场上半年错峰生产执行乏力,水泥价格跌到行业亏损,下半年通过错峰生产,水泥价格得以实现回升,但由于时间较短,企业经营压力也仅是略有缓解,并未扭转全年严重亏损的局面。

华北地区水泥价格一路向下,即使在二季度旺季,也没有出现丝毫反弹,三季度更是直接跌到底部,四季度企业虽尝试几次推涨,但均以失败告终。但值得一提的是,山西、内蒙两地水泥企业错峰生产执行到位,两地水泥价格波动较小。

华东和中南地区水泥价格同比分别回落16%和12%,作为全国两大核心市场,价格走势基本一致,前高后低。上半年市场价格表现尚可,一季度末开局价格有小幅提升,二季度盈利成为全年最高点;三季度价格竞争惨烈,大多数企业出现亏损或在亏损边缘挣扎,数字水泥网跟踪显示,P.O42.5散出厂价最低跌到220元/吨左右。三季度华东、中南地区水泥价格出现超跌,除了市场供需关系较差以外,主要是很多企业在这一时期缺乏了对市场维护的“向心力”。四季度迫于成本压力,加之主导企业引领,水泥价格实现小幅反弹,企业盈利略有好转。

西南和西北地区水泥价格处于全国相对偏低水平,同比下滑分别为8.5%和13.5%。西南地区水泥价格波动较大。西北地区水泥价格基本在底部保持平稳,波动幅度不大。

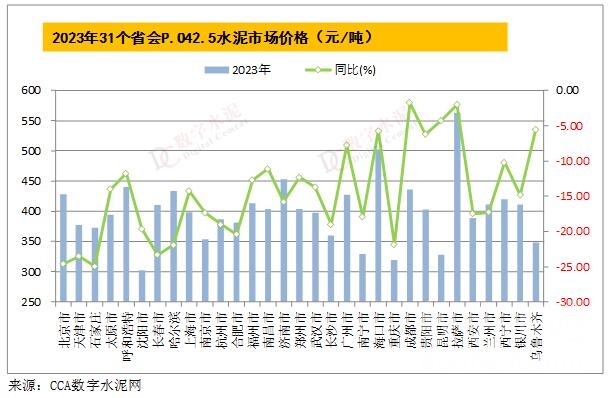

分省市情况看,31个省市中水泥价格同比跌幅超过20%的有7个地区,分别是北京、天津、河北、吉林、黑龙江、安徽和重庆,其中跌幅最大的是河北省,同比下跌近25%。同比跌幅小于10%的地区有6个,分别是广东、海南、四川、贵州、云南和新疆,全年平均价格同比跌幅最小的是四川,仅下滑1.75%。其他地区同比回落幅度均在10%-20%。具体回落幅请见下图:

四、供给端:供给能力处于历史高位

中国水泥协会信息研究中心初步统计,2023年新点火新型干法水泥生产线17条,年设计熟料能力2492万吨。截止到2023年底,全国新型干法水泥熟料设计产能18.3亿吨/年,实际产能突破21亿吨。2023年产能利用率预计59%,比2022年下降7个百分点,华东和中南地区降幅最大。

2023年全国多地加大错峰生产力度,以缓解库存压力,但效果甚微。由于水泥需求整体趋弱,旺季恢复不佳,市场信心缺失,叠加部分地区产能释放,市场有效产能增加,水泥库存持续高位运行。根据数字水泥监测,2023年全国平均水泥库容比为72%,较上年高出3个百分点,较2021年高出15个百分点,库存水平为近8年同期最高。高库存导致区域市场竞争加剧,部分地区无序竞争,价格低位运行。

五、效益情况:行业利润微薄,低于工业平均水平

整体来看,2023年水泥行业遭遇了最严重的挑战,水泥企业同时受到了市场竞争加剧、上游原燃料成本高企、下游房地产下行和环保能耗约束力增强等多重不利因素的冲击。部分地区无序竞争、区域性行业亏损,企业的利润大幅度萎缩,行业利润微薄。预计2023年水泥行业利润320亿元左右,同比下降50%左右。水泥行业销售利润率处于主要工业行业倒数水平,且行业亏损面积持续扩大,吨利润微薄。利润下滑幅度较大的主要集中在长三角、珠三角和西南等主要消费地区。

六、水泥进出口:出口回升,进口降至冰点

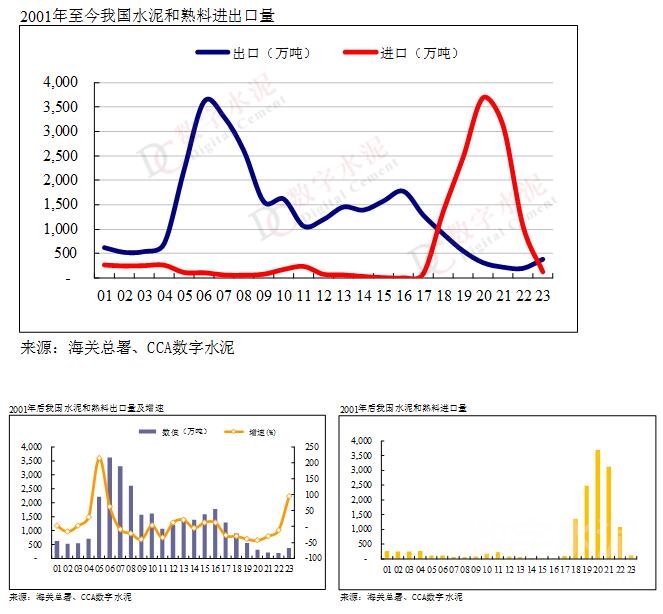

2023年国内水泥需求大幅萎缩,水泥和熟料价格持续低位下行,进口水泥和熟料价格优势不在,利润空间收缩,国外熟料进口总量持续大幅下降至冰点,为近6年来最低值。2023年水泥和熟料进口总量为,128.8万吨,同比下降88.1%,其中,熟料进口为43.55万吨,同比下降94.81%;水泥进口为85.29万吨,同比下降64.5%。熟料进口几乎全部来自越南,达到42.96万吨,占总进口量的98.6%。从时间点看,下半年熟料进口几乎停滞。

中国水泥出口持续回升,出口量达到近四年来最高。2023年我国水泥和熟料总出口量达到383.3万吨,同比增长95.7%,其中,水泥出口为361.48万吨,同比增长93.85%,熟料出口21.85万吨,同比增长131.91%。

七、2024年水泥行业展望

1、从需求层面看,2024年水泥需求预计小幅下降。12月11日召开的中央经济工作会议,系统部署 2024 年经济工作。明年要围绕推动高质量发展,突出重点,把握关键,扎实做好经济工作。坚持稳中求进、以进促稳、先立后破。稳是大局和基础,要多出有利于稳预期、稳增长、稳就业的政策。

2024年,积极稳妥化解房地产风险,一视同仁满足不同所有制房地产企业的合理融资需求,促进房地产市场平稳健康发展。加快推进保障性住房建设、“平急两用”公共基础设施建设、城中村改造等“三大工程”。2024年全国房地产市场预计呈现“销售规模仍有下行压力,新开工面积、开发投资或继续回落”的特点。2024年房地产对水泥需求的下拉作用依旧存在,但相对2022年和2023年将会大幅减弱。

基建投资依旧是2024年托底经济的重要手段。“以进促稳、适度加力”,新老基建齐发力、稳增长。随着2024年初1万亿增发国债对应的新增基建项目陆续落地,基建投资将保持增长。

房地产行业进入深度调整阶段,虽然基础设施建设保持稳中有增的发展态势,但难以弥补下降空间,预计2024年全年水泥需求比2023年将略有下降,降幅在2~3%。

2、从供给层面看,产能过剩加剧,产能处于历史高位。在需求不足的背景下,行业产能过剩矛盾更为突出,产能利用率将进一步走低。通过实施错峰生产等通常的措施来压缩水泥生产已经不能大范围扭转当前供需失衡的局面。通过采用能耗强度和总量的“双控”、排放的总量和强度“双控”的方式,加快行业低效产能切实有效地加速出清和提高集中度水平来调整产业结构,是保持行业中长期健康发展关键。

3、从价格和效益角度看,2024年将依旧是行业困难的一年,水泥市场需求不足和产能总量处于高位,供需关系边际明显改善的可能性不大,阶段性的价格竞争不可避免。但各地水泥企业经历过多轮的价格低谷,在市场需求相对稳定的背景下,对于盈利改善或稳定的诉求犹在,不太可能采取全盘持续超低价格运行策略,多将会因地施策,积极开展错峰生产,以减少亏损现象发生,预计全国水泥市场价格将会继续维持震荡调整走势,行业效益大幅改善困难重重。

4、从投资角度分析,首先是市场整合时机日渐成熟,面对未来市场的严酷竞争,部分劣势企业主动退出市场意愿增大,大集团和优势企业有望进一步推进产能整合,并同时优化强化市场布局,将有利于提升产业集中度。其次是大企业更加注重上下游产业投资,以增加水泥企业外延贡献增量,发挥产业协同效应,推进全产业链建设。重要表现在矿山资源、骨料加工、商混和制品、数智化、光储新能源、协同处置、减碳和碳中和,乃至房地产。再次是有投融资能力的大企业积极开展境外投资,拓展国际市场。

未来,企业依然要面对市场需求不足的形势,煤炭等上游原材料价格持续高位,行业将面临着极大的经营压力。面对压力和挑战,水泥企业应清醒的认识到水泥需求不足是未来的“常态”,面对需求将长期下行趋势,要建立行业信心与市场预期,全行业要发挥大企业集团对市场的主导地位,坚持行业供给侧结构性改革主线,强化包括“错峰生产”和“产能置换”政策执行,重点化解产能严重过剩与市场需求下行的主要矛盾,推动运用能耗和排放的总量、强度双控的方式,加快行业低效产能切实有效地加速出清。要积极研究探索过剩产能退出的产业政策,鼓励实施股权整合、兼并重组以及大企业间的股权合作,进一步提高行业集中度,实现行业绿色低碳高质量发展。(完)

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

- 暂无资料

热门排行

- 海螺集团高登榜拜会老挝国会主席巴妮

- 孔祥忠:从中央经济工作会议部署看…

- 高登榜:大刀阔斧去产能、旗帜鲜明…

- 孔祥忠:化解水泥行业产能严重过剩…

- 高登榜会长出席华润水泥成立二十周…

- 中国水泥协会会长高登榜与铜陵市委…

- 高登榜会长赴山东省工业和信息化厅…

- 孔祥忠:关于水泥行业高质量发展的…

- 大力支持河南省开展水泥错峰生产!…

- 中国建材集团与中国能建签署战略合…

- 孔祥忠:协会组织要为行业高质量发…

- 行业研究|与海外跨国公司相比,海…

- 中国水泥协会会长高登榜一行赴广西…

- 水泥行业大型企业领导人高质量发展…

- 生态环境部发布关于公开征求《关于…

- 孔祥忠在“第七届世界智能大会数字…

- 2023年一季度水泥行业经济运行报告

- 孔祥忠:踔厉奋发 勇毅前行 坚定不…

- 孔祥忠:开局起步 踔厉奋进 全面推…

- 孔祥忠在江苏省建材行业协会水泥分…

- 应急管理部:立即开展矿山重大安全…

- 2022年新疆水泥行业经济运行及2023…

- 塔牌集团:行业盈利水平有望复苏,…

- 华润水泥与中国水泥协会在京召开新…

- 湖北,云南两省发布2023年水泥错峰…

- 2023年水泥行业景气度有望回升,行…

- 促进碳达峰碳中和目标实现,国家重…

- 图解:发改委等五部门:推动县级地…

- CCA50强论坛|肖家祥:坚持以行业供…

- 孔祥忠:这十年,看中国水泥