建材行业解读系列报告之七:水泥公司估值规律研究

引言:今年以来,周期股的关注度持续增加,周期行业的估值体系有异于成长行业,怎么去把握里面的规律,本文试图从A股、港股和海外水泥上市公司的历史估值数据中寻求估值规律。

A股和港股PB估值较好反映行业基本面变化

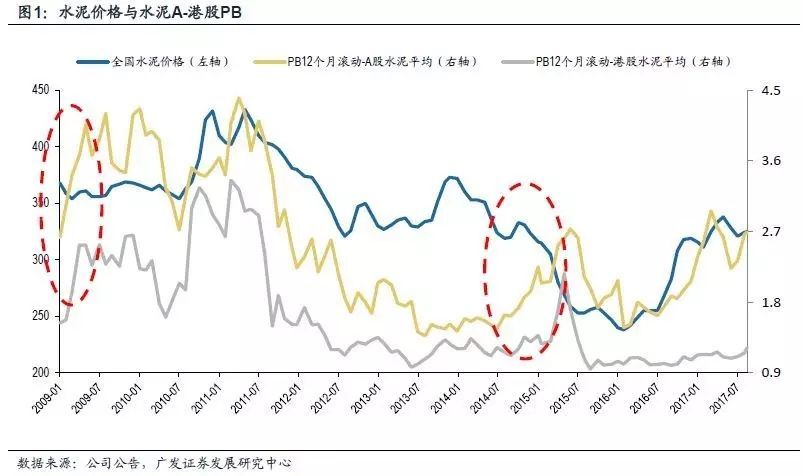

偏短期来看,PB估值变化与行业景气度变化大体一致。水泥的价格反映行业的供需关系,最能体现行业景气度。从全国和区域(以华东地区为例)的水泥价格与PB估值比较可以发现两点,一是A股、港股的PB估值趋势大致相同,二是A股、港股的估值与水泥行业景气度的趋势大体一致。

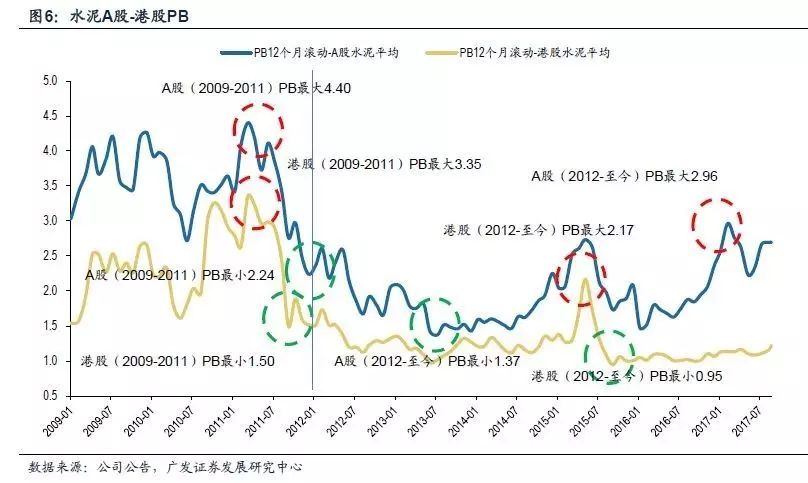

偏长期来看,PB估值中枢和行业所处生命周期阶段相匹配。从中枢角度观察A股、港股估值变化,可以发现:A股和港股的PB估值均可分为两个阶段,A股和港股的两个阶段都为2009-2011年、2012-至今:从水泥行业基本面来看,2011年以前行业处于行业生命周期的成长期,2012年以来,行业步入了成熟期。A股和港股的PB估值中枢反映了行业需求端这一中长期变化。

A股和港股PB估值的两大差异

A股PB估值长期高于港股。行业成长期(2009-2011年),A股平均PB中枢为3.5倍,高出港股平均PB中枢2.4倍;行业成熟期(2012-至今),A股平均PB中枢为1.9倍,高出港股平均PB中枢1.2倍。

单个公司而言,A股PB和ROE相关度不高,港股相关度高。剔除2014年下半年-2015年上半年牛市影响,宁夏建材的PB/ROE比较一致;祁连山、华新水泥、塔牌集团的PB/ROE大部分时间都较一致,但是2013年-2014年上半年出现ROE上升,但PB向下的背离(经济转型预期强);万年青、冀东水泥、天山股份、青松建化、福建水泥、同力水泥在特定时段由于"四万亿"、"雄安新区"等影响出现背离。

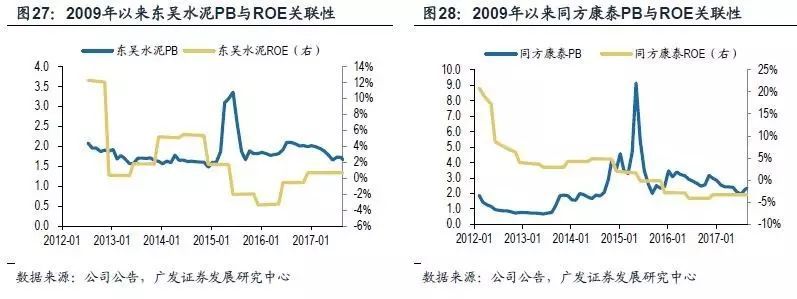

港股水泥公司6家水泥公司的PB/ROE相关性较强,仅有2家公司(东吴水泥、同方康泰)情况较为特殊,PB与ROE出现分化,前者受2015年牛市影响较大,后者2016年开展第二主业医药业务。

相同公司(海螺水泥)在不同市场的PB和ROE,港股关联度高,A股关联度不高。

海外水泥公司估值规律

从PB估值水平来看,海外水泥公司PB估值中枢约为1.7倍(1990-2016年,后ROE同),高于港股PB估值中枢1.2倍(2012年至今,后ROE同),低于A股PB估值中枢1.9倍(2012年至今,后ROE同)。

从ROE中枢来看,跨国型企业ROE中枢为12.52%,区域型企业ROE中枢为9.75%,港股企业ROE中枢为8.64%,A股企业ROE中枢为6.24%;PB估值差异来自于ROE差异,不过A股相比于跨国型、区域型和港股,ROE偏低,PB估值偏高。

结论

1、PB是比较好的估值指标,因为从全行业角度,PB能很好地(同步)反映中短期的行业景气度(水泥价格)和中长期的行业生命周期。

2、从财务角度而言,无论是A股、港股还是海外水泥股,行业平均PB/ROE相关性都很强,不过A股PB估值一直高于港股和海外水泥股。

3、从单个公司而言,港股和海外水泥股PB/ROE相关性高,A股的PB/ROE相关性较弱。

4、由于中国水泥行业2012年才开始步入成熟期,我们参考海外水泥公司在行业成熟期近30年数据(印度和印尼还是成长期,PB估值较高),PB和ROE相关性都很高,且存在定量规律:若ROE中长期中枢在5%以内,对应PB也中长期处于1倍以内,甚至低于0.5倍以内;若ROE中长期中枢能持续在13%以上,对应PB中枢能达到1.6倍以上;若ROE中长期中枢维持在6%~10%之间,对应PB能维持在1.1~1.5倍之间。

估值规律对当下而言,考虑到未来2-3个季度行业供需关系仍然偏紧,行业景气度有保障,预计水泥行业PB估值有支撑,海螺水泥、华新水泥、祁连山、宁夏建材仍值得重点关注;和海外龙头公司相比,海螺水泥和中国建材中期PB估值仍有提升空间。

行业估值体系出现较大变化,未来2-3个季度水泥行业景气度大幅下行。

今年以来,周期股的关注度持续增加,周期行业的估值体系有异于成长行业,怎么去把握里面的规律,本文试图从A股、港股和海外水泥上市公司的历史估值数据中寻求估值规律。文中选取的A股与港股水泥公司如下表所示:

注:如无特别说明,文中PB估值使用TTM口径,分子是按指定证券价格乘指定日总股本计算上市公司在该市场的估值,暂停上市期间或退市后该指标不计算,分母是前一财报披露日公布的归属净资产;ROE使用TTM口径,分子是12个月滚动归属净利润,分母同前述PB分母;文中所说中枢为中位数,均值为平均数;选用的时间序列数据都是从2009年开始。

注:如无特别说明,文中PB估值使用TTM口径,分子是按指定证券价格乘指定日总股本计算上市公司在该市场的估值,暂停上市期间或退市后该指标不计算,分母是前一财报披露日公布的归属净资产;ROE使用TTM口径,分子是12个月滚动归属净利润,分母同前述PB分母;文中所说中枢为中位数,均值为平均数;选用的时间序列数据都是从2009年开始。

A股和港股PB估值较好反映行业基本面变化

周期股由于盈利波动大,景气度好的时候盈利很高,景气度差的时候可能亏损,PE估值波动很大;相比而言,PB估值波动率要小,能更精准衡量基本面变化。从实际数据来看,A股和港股PB估值较好反映行业基本面变化。

偏短期来看,PB估值变化与行业景气度变化大体一致

水泥的价格反映行业的供需关系,最能体现行业景气度;我们分别比较了全国水泥价格与A股、港股的行业PB均值,以及华东地区水泥价格与海螺水泥在A股与港股的PB估值。

从全国和区域(以华东地区为例)的水泥价格与PB估值比较可以发现两点,一是A股、港股的PB估值趋势大致相同,二是A股、港股的估值与水泥行业景气度的趋势大体一致。除2009年上半年(主要原因为"四万亿刺激")和2014年下半年-2015年上半年(主要原因为A股牛市)趋势有所偏离之外,水泥行业价格上升的时间段,A股和港股PB估值也随之上升,水泥行业价格下降之时,A股和港股PB估值也随之下降。这说明行业的PB估值水平与行业景气度基本保持趋势一致。

偏长期来看,PB估值中枢和行业所处生命周期阶段相匹配

偏长期来看,PB估值中枢和行业所处生命周期阶段相匹配

从中枢角度观察A、港股估值变化,可以发现:A股和港股的PB估值均可分为两个阶段,A股和港股的两个阶段都为2009-2011年、2012-至今:

第一阶段A股平均PB中枢为3.5倍,港股平均PB中枢为2.4倍;第二阶段A股平均PB中枢为1.9倍,港股平均PB中枢为1.2倍。

从水泥行业基本面来看,2011年以前行业处于行业生命周期的成长期,2012年以来,行业步入了成熟期。A股和港股的PB估值中枢反映了行业需求端这一中长期变化。

A股和港股PB估值的两大差异

A股和港股PB估值的两大差异

上文我们分析到虽然A股和港股PB变化趋势基本一致,也都较好反映了水泥行业基本面变化(包括短期和长期),但这并不意味着A股和港股的PB估值体系是一致的,从实际情况来看,它们的差异也很大,主要体现在两个方面。

1

A股PB估值长期高于港股

首先,我们上文提到,按照两个阶段中枢水平来看,行业成长期(2009-2011年),A股平均PB中枢为3.5倍,高出港股平均PB中枢2.4倍;行业成熟期(2012-至今),A股平均PB中枢为1.9倍,高出港股平均PB中枢1.2倍。

其次,从上下限来看,行业成长期(2009-2011年),A股平均PB上下限分别为(2.24,4.40),相对应港股平均PB上下限分别为(1.50,3.35);行业成熟期(2012-至今),A股平均PB上下限分别为(1.37,2.96),相对应港股平均PB上下限分别为(0.95,2.17)。

2

2

A股PB和ROE相关性不高,港股相关性高

首先,从行业平均来看,A股的PB和ROE,无论是趋势还是中枢都基本一致,港股亦是如此。

其次,仅看均值不能代表行业全貌,必须对其具体结构进行分析;直观从截面数据来看,A股中高ROE的公司不一定PB高,低ROE的公司不一定PB低,而港股中ROE的高低一般与PB的高低相对应(东吴水泥和同方康泰表现异常,后文会具体分析)。

其次,仅看均值不能代表行业全貌,必须对其具体结构进行分析;直观从截面数据来看,A股中高ROE的公司不一定PB高,低ROE的公司不一定PB低,而港股中ROE的高低一般与PB的高低相对应(东吴水泥和同方康泰表现异常,后文会具体分析)。

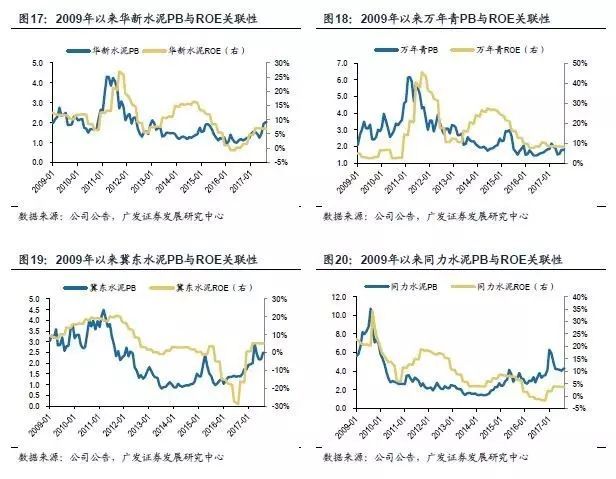

再次,我们分别分析这些公司(海螺水泥后面单独分析)PB/ROE的时间序列数据;剔除2014年下半年-2015年上半年牛市影响,宁夏建材的PB/ROE比较一致;祁连山、华新水泥、塔牌集团的PB/ROE大部分时间都较一致,但是2013年-2014年上半年出现ROE上升,但PB向下的背离(经济转型预期强);万年青2009-2010年ROE较低,由于"四万亿"的预期,PB较高,同时2013年-2014年上半年也发生了同样的背离;冀东水泥2017年上半年由于"雄安新区"预期太强,PB估值先行;天山股份和青松建化2011年下半年出现背离,2017年上半年PB估值先行;福建水泥和同力水泥PB/ROE相关性不高。总而言之,A股单个公司PB/ROE相关性不高,其中越"主流"的公司,相关性越高。

再次,我们分别分析这些公司(海螺水泥后面单独分析)PB/ROE的时间序列数据;剔除2014年下半年-2015年上半年牛市影响,宁夏建材的PB/ROE比较一致;祁连山、华新水泥、塔牌集团的PB/ROE大部分时间都较一致,但是2013年-2014年上半年出现ROE上升,但PB向下的背离(经济转型预期强);万年青2009-2010年ROE较低,由于"四万亿"的预期,PB较高,同时2013年-2014年上半年也发生了同样的背离;冀东水泥2017年上半年由于"雄安新区"预期太强,PB估值先行;天山股份和青松建化2011年下半年出现背离,2017年上半年PB估值先行;福建水泥和同力水泥PB/ROE相关性不高。总而言之,A股单个公司PB/ROE相关性不高,其中越"主流"的公司,相关性越高。

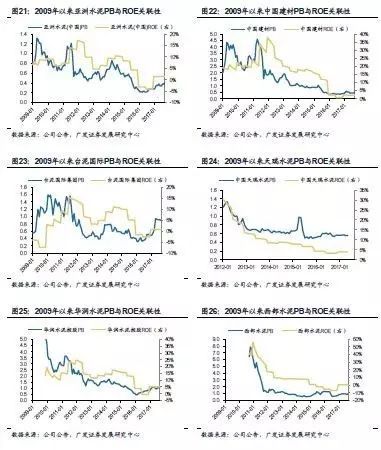

港股水泥公司,除了2009年上半年"四万亿"PB先行,其他时间6家水泥公司的PB/ROE相关性较强,分别为亚洲水泥、台泥、天瑞、华润、西部水泥、中国建材,但是有2家公司情况较为特殊,PB与ROE出现分化,分别为东吴水泥、同方康泰。东吴水泥PB中枢上移,走势与ROE分化。东吴水泥相比于其他港股公司,时间序列较短(2012/7/31-2017/9/13),在这段时间内,受2015年牛市影响较大,导致PB和ROE中枢走势出现分化。同方康泰2016年开展第二主业医药业务,公司于2016年8月将原名称"联合水泥"改为"同方康泰",2016年公司旗下的医药业务包括紫光制药、陕西紫光辰济药业有限公司、重庆康乐制药有限公司、斯贝福(北京)生物技术有限公司,2016年公司营收6.33亿元人民币,其中医药及健康食品1.24亿,占比20%。整体而言,港股单个公司PB/ROE相关性强。

港股水泥公司,除了2009年上半年"四万亿"PB先行,其他时间6家水泥公司的PB/ROE相关性较强,分别为亚洲水泥、台泥、天瑞、华润、西部水泥、中国建材,但是有2家公司情况较为特殊,PB与ROE出现分化,分别为东吴水泥、同方康泰。东吴水泥PB中枢上移,走势与ROE分化。东吴水泥相比于其他港股公司,时间序列较短(2012/7/31-2017/9/13),在这段时间内,受2015年牛市影响较大,导致PB和ROE中枢走势出现分化。同方康泰2016年开展第二主业医药业务,公司于2016年8月将原名称"联合水泥"改为"同方康泰",2016年公司旗下的医药业务包括紫光制药、陕西紫光辰济药业有限公司、重庆康乐制药有限公司、斯贝福(北京)生物技术有限公司,2016年公司营收6.33亿元人民币,其中医药及健康食品1.24亿,占比20%。整体而言,港股单个公司PB/ROE相关性强。

最后,相同公司(海螺水泥)在不同市场的PB和ROE,港股关联度高,A股关联度不高;A股和港股PB/ROE的关联度差异,在海螺水泥上面体现的更加彻底,作为同一资产在不同资本市场上市,其PB/ROE表现出现分化:

最后,相同公司(海螺水泥)在不同市场的PB和ROE,港股关联度高,A股关联度不高;A股和港股PB/ROE的关联度差异,在海螺水泥上面体现的更加彻底,作为同一资产在不同资本市场上市,其PB/ROE表现出现分化:

(1)海螺水泥A股PB估值长期低于港股

比较2009年以来海螺水泥在A股和港股的PB估值,与行业均值表现相反,海螺水泥绝大部分时候港股的PB高于A股,而且在两个阶段的港股PB中枢均高于A股的PB值,第一阶段分别为3.1倍与3.0倍,第二阶段为1.9倍和1.6倍。

(2)海螺PB估值:A股低于行业均值水平,港股高于行业均值水平

与A股行业水平相比,A股海螺水泥在两个阶段的PB估值水平分别低了0.6与0.3,与港股行业水平相比,港股海螺水泥在两个个阶段的PB估值水平分别高了0.7与0.7。

(3)海螺ROE高于行业均值

先看A股,海螺水泥第一阶段ROE中枢为14.23%,均值为17.61%,相比A股水泥高出-0.49%,+1.69%;第二阶段ROE中枢为14.16%,均值为15.56%,相比A股水泥高出+7.92%,+8.93%。

再看港股,海螺水泥第一阶段ROE,相比港股水泥高出+1.13%,+2.09%;第二阶段ROE,相比港股水泥高出+5.96%,+7.79%。

在ROE均高于行业水平的情况下,A股的海螺水泥PB逊于行业均值,而港股海螺水泥PB高于行业均值,正契合"港股的PB/ROE相关性高,A股的PB/ROE相关性不高"的规律。

海外水泥公司估值有什么规律?

海外水泥公司估值有什么规律?

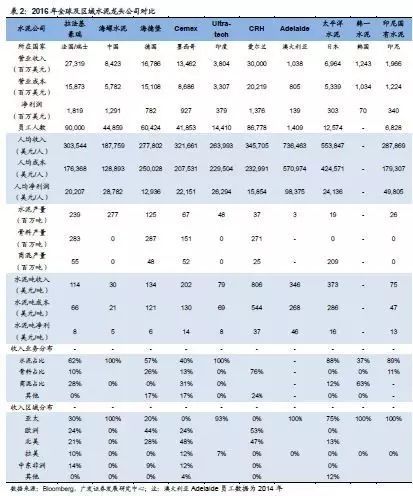

我们选取了跨国型龙头公司瑞士豪瑞、法国拉法基、德国海德堡、墨西哥Cemex、爱尔兰CRH(豪瑞和拉法基取2014年及之前未合并数据)以及区域型水泥龙头公司印度Ultra-Tech、澳大利亚Adelaide Brighton、日本太平洋水泥、韩国韩一水泥、印尼国有水泥的PB与ROE数据。

1

1

整体看:海外公司PB估值中枢高于港股但是低于A股(成熟期)

我们选取跨国型企业和区域型企业1990-2016年数据,港股和A股企业取2012年至今(2017/9/13)数据(第二阶段,成熟期)。

从PB估值水平来看,海外水泥公司PB估值中枢约为1.7倍,高于港股PB估值中枢1.2倍,低于A股PB估值中枢1.9倍。从ROE中枢来看,跨国型企业ROE中枢为12.52%,区域型企业ROE中枢为9.75%,港股企业ROE中枢为8.64%,A股企业ROE中枢为6.24%;PB估值差异可能来自于ROE差异,不过A股相比于跨国型、区域型和港股,ROE偏低,PB估值偏高。

2

2

从结构来看:海外水泥公司PB估值的"锚"在于ROE

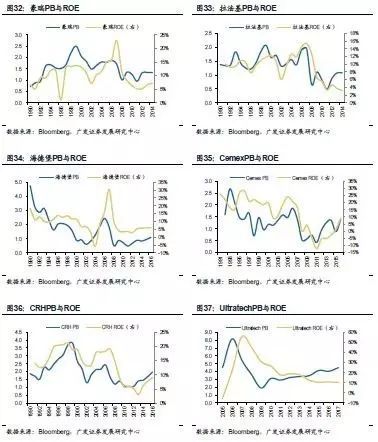

我们直接观察海外公司年度PB与ROE情况,可以看到各公司在较长时间段上,PB与ROE波动呈现出很强的相关性。

具体到各公司PB与ROE之间的定量关系:

具体到各公司PB与ROE之间的定量关系:

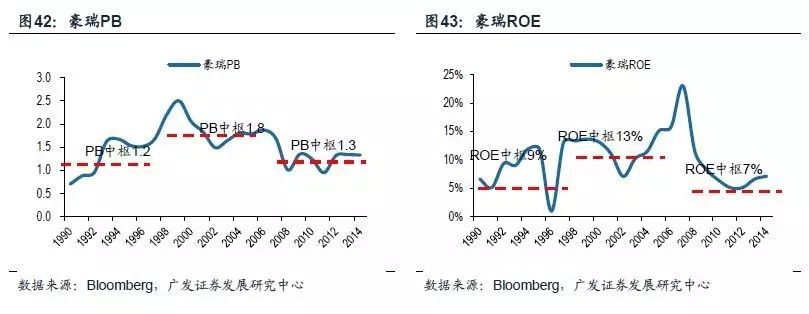

豪瑞在1990年-1995年ROE中枢约为9%,对应PB估值中枢约为1.2倍;1998年-2006年ROE中枢上升至13%左右,对应PB估值中枢上升至1.8倍左右;2009年-2014年ROE中枢下降至7%左右,对应PB估值中枢下降至1.3倍左右。

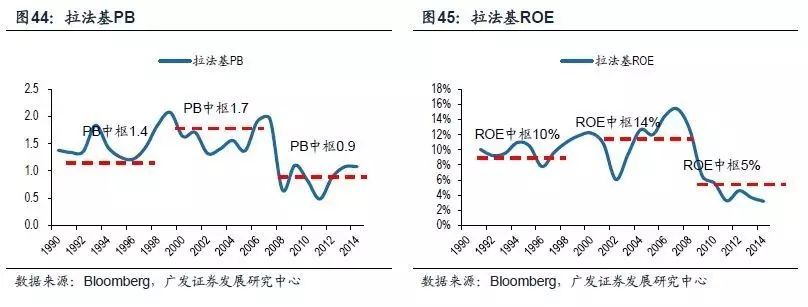

拉法基在1991年-2001年ROE中枢在10%左右,对应PB估值中枢在1.4倍左右;2004年-2007年ROE中枢上升至14%左右,对应PB估值中枢上升至1.7倍左右;2008年-2014年ROE中枢下降至5%左右,对应PB估值中枢下降至0.9倍左右。

拉法基在1991年-2001年ROE中枢在10%左右,对应PB估值中枢在1.4倍左右;2004年-2007年ROE中枢上升至14%左右,对应PB估值中枢上升至1.7倍左右;2008年-2014年ROE中枢下降至5%左右,对应PB估值中枢下降至0.9倍左右。

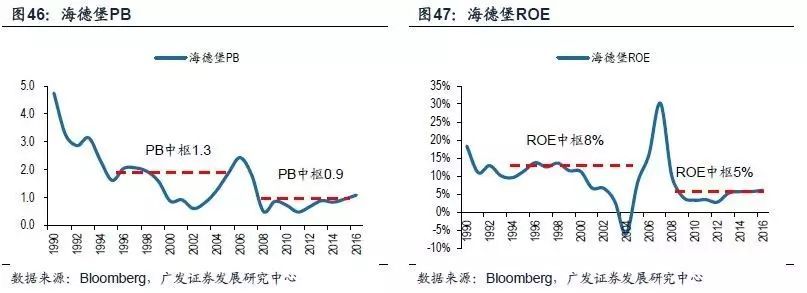

海德堡在1997年-2005年ROE中枢在8%左右,对应PB估值中枢在1.3倍左右;2009年-2016年ROE中枢下降至5%左右,对应PB估值中枢下降至0.9倍左右。

海德堡在1997年-2005年ROE中枢在8%左右,对应PB估值中枢在1.3倍左右;2009年-2016年ROE中枢下降至5%左右,对应PB估值中枢下降至0.9倍左右。

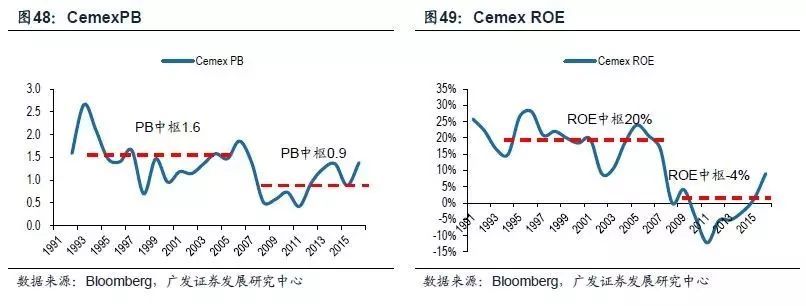

Cemex在1992年-2006年ROE中枢在20%左右,对应PB估值中枢在1.6倍左右;2009年-2016年ROE中枢下降至-4%左右,对应PB估值中枢下降至0.9左右。

Cemex在1992年-2006年ROE中枢在20%左右,对应PB估值中枢在1.6倍左右;2009年-2016年ROE中枢下降至-4%左右,对应PB估值中枢下降至0.9左右。

CRH在1991年-2007年ROE中枢在18%左右,对应PB估值中枢在2.2倍左右;2009年-2016年ROE中枢下降至6%左右,对应PB估值中枢下降至1.4倍左右。

CRH在1991年-2007年ROE中枢在18%左右,对应PB估值中枢在2.2倍左右;2009年-2016年ROE中枢下降至6%左右,对应PB估值中枢下降至1.4倍左右。

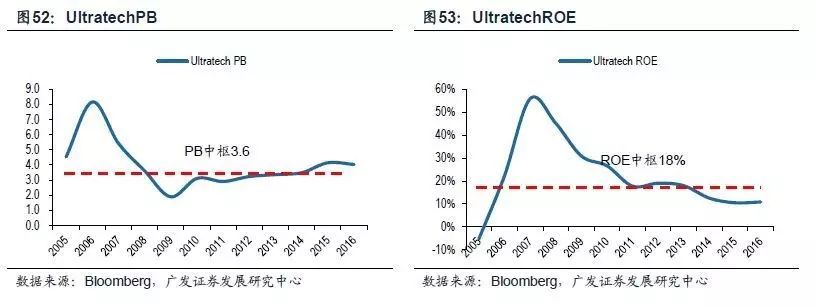

Ultratech在2005年-2016年ROE中枢在18%左右,对应PB估值中枢在3.6倍左右。

Ultratech在2005年-2016年ROE中枢在18%左右,对应PB估值中枢在3.6倍左右。

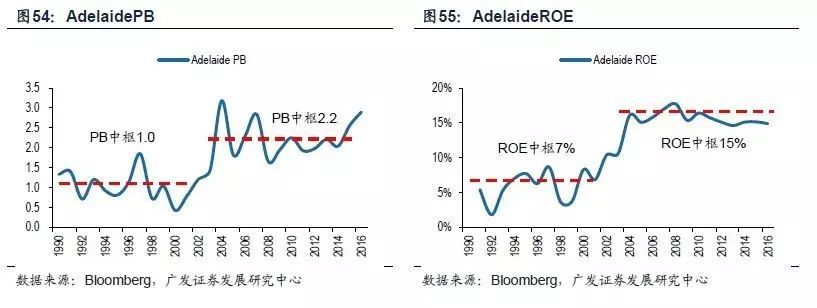

Adelaide在1991年-2003年ROE中枢在7%左右,对应PB估值中枢在1.0倍左右;2004年-2016年ROE中枢上升至15%左右,对应PB估值中枢上升至2.2倍左右。

Adelaide在1991年-2003年ROE中枢在7%左右,对应PB估值中枢在1.0倍左右;2004年-2016年ROE中枢上升至15%左右,对应PB估值中枢上升至2.2倍左右。

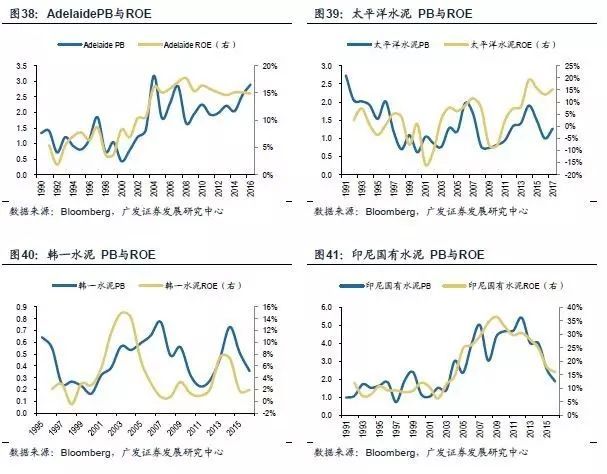

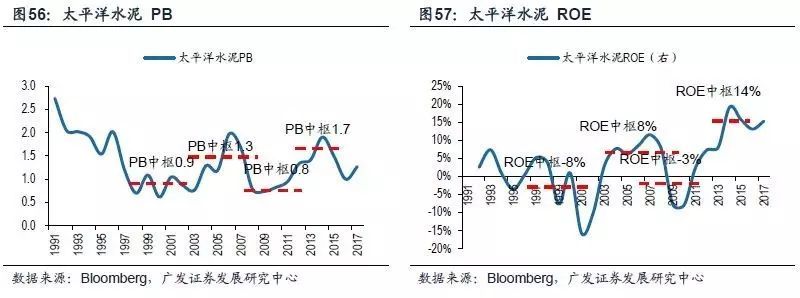

太平洋水泥在1998年-2002年ROE中枢在-8%左右,对应PB估值中枢在0.9倍左右;2003年-2007年ROE中枢上升至8%左右,对应PB估值中枢上升至1.3倍左右;2008年-2011年ROE中枢下降至-3%左右,对应PB估值中枢下降至0.8倍左右;2013年-2014年ROE中枢上升至14%左右,对应PB估值中枢上升至1.7左右。

太平洋水泥在1998年-2002年ROE中枢在-8%左右,对应PB估值中枢在0.9倍左右;2003年-2007年ROE中枢上升至8%左右,对应PB估值中枢上升至1.3倍左右;2008年-2011年ROE中枢下降至-3%左右,对应PB估值中枢下降至0.8倍左右;2013年-2014年ROE中枢上升至14%左右,对应PB估值中枢上升至1.7左右。

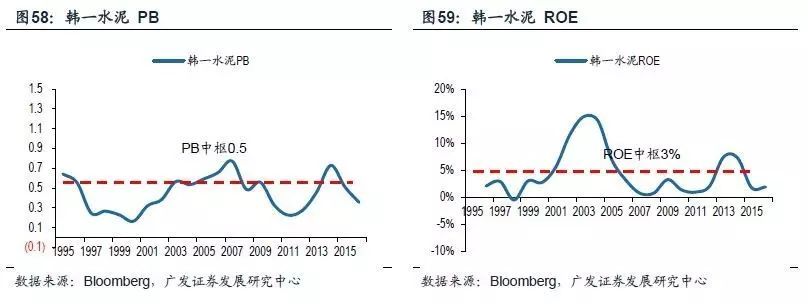

韩一水泥在1996年-2016年ROE中枢在3%左右,对应PB估值中枢在0.5倍左右。

韩一水泥在1996年-2016年ROE中枢在3%左右,对应PB估值中枢在0.5倍左右。

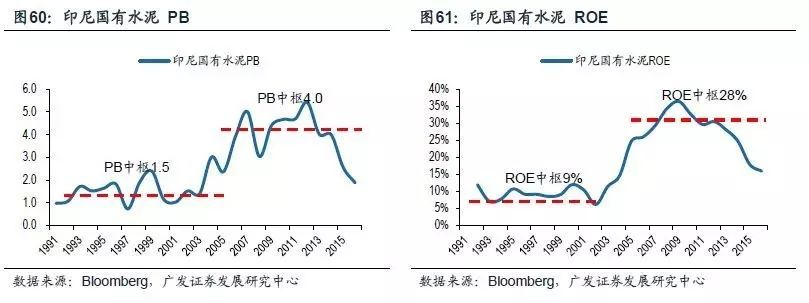

印尼国有水泥在1992年-2003年ROE中枢在9%左右,对应PB估值中枢在1.5左右;2004年-2016年ROE中枢上升至28%左右,对应PB估值中枢上升至4.0倍左右。

印尼国有水泥在1992年-2003年ROE中枢在9%左右,对应PB估值中枢在1.5左右;2004年-2016年ROE中枢上升至28%左右,对应PB估值中枢上升至4.0倍左右。

整体而言,我们可以看到,海外水泥公司在行业成熟期(印度和印尼还是成长期,PB估值较高),PB和ROE相关性都很高,且存在定量规律:若ROE中长期中枢在5%以内,对应PB也中长期处于1倍以内,甚至低于0.5倍以内;若ROE中长期中枢能持续在13%以上,对应PB中枢能达到1.6倍以上;若ROE中长期中枢维持在6%~10%之间,对应PB能维持在1.1~1.5倍之间。

整体而言,我们可以看到,海外水泥公司在行业成熟期(印度和印尼还是成长期,PB估值较高),PB和ROE相关性都很高,且存在定量规律:若ROE中长期中枢在5%以内,对应PB也中长期处于1倍以内,甚至低于0.5倍以内;若ROE中长期中枢能持续在13%以上,对应PB中枢能达到1.6倍以上;若ROE中长期中枢维持在6%~10%之间,对应PB能维持在1.1~1.5倍之间。

同时应注意,与海外对比存在因为社会经济结构等原因导致海外的结论在运用至国内A股市场时,可能存在一定的问题。

结论

总体而言,对于水泥上市公司而言,其估值存在以下几个规律:

1、PB是比较好的估值指标,因为从全行业角度,PB能很好地(同步)反映中短期的行业景气度(水泥价格)和中长期的行业生命周期。

2、从财务角度而言,无论是A股、港股还是海外水泥股,行业平均PB/ROE相关性都很强,不过A股PB估值一直高于港股和海外水泥股。

3、从单个公司而言,港股和海外水泥股PB/ROE相关性高,A股的PB/ROE相关性较弱。

4、由于中国水泥行业2012年才开始步入成熟期,我们参考海外水泥公司在行业成熟期近30年数据(印度和印尼还是成长期,PB估值较高),PB和ROE相关性都很高,且存在定量规律:若ROE中长期中枢在5%以内,对应PB也中长期处于1倍以内,甚至低于0.5倍以内;若ROE中长期中枢能持续在13%以上,对应PB中枢能达到1.6倍以上;若ROE中长期中枢维持在6%~10%之间,对应PB能维持在1.1~1.5倍之间。

估值规律对当下而言,考虑到未来2-3个季度行业供需关系仍然偏紧,行业景气度有保障,预计水泥行业PB估值有支撑,海螺水泥、华新水泥、祁连山、宁夏建材仍值得重点关注;和海外龙头公司相比,海螺水泥和中国建材中期PB估值仍有提升空间。

行业估值体系出现较大变化,未来2-3个季度水泥行业景气度大幅下行。

★非金属建材行业资深分析师

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。

热门排行

- 3月水泥数据:启动晚、恢复快、总量…

- 水泥行业周报:多家水泥公司公布一…

- 3月水泥数据:启动晚、恢复快、总…

- 水泥市场周报-各大区价格无下跌,…

- 【长江建材|深度】十问十答:读懂…

- 建材行业2018一季度持仓分析:龙头…

- 周观点:小旺季基本面上行,中期需…

- 建材周报:一季度水泥产量下降,雄…

- 此轮水泥涨价可持续至五月中上旬

- 建材行业点评

- 方正策略:继续布局 关注钢铁、水…

- 建材行业月度追踪报告:水泥业绩亮…

- 建材周报:需求全面启动 水泥供需…

- 4-5月水泥基本面仍向好

- 中国水泥行业周报:多家水泥公司公…

- 建材行业动态:2018年1~3月建材行…

- 2018年3月建材行业数据点评:需求…

- 水泥行业市场周报:整体价格再上行,…

- 水泥行业2018年1季报前瞻:水泥高…

- 水泥行业周报:4月水泥价格温和上涨

- 建材周报:水泥股一季度业绩预告表…

- 水泥行业:四月中下旬水泥价格继续…

- 行业周报:水泥股一季度业绩预告表…

- 建材行业周报:水泥需求分化明显

- 水泥行业数据周报

- 事件点评:中美贸易战有利建材行业…

- 行业周报:水泥延续向好

- 中国水泥行业周报:水泥价格继续上…

- 水泥市场周报:东北价格大幅跳涨推…

- 水泥行业周报:水泥价继续反弹;库存…