天瑞集团系列债券分析之一

摘要:由于山水的坑不知道有多大,天瑞系的各项债券,从天瑞水泥的债到天瑞集团的债都跌到垃圾级及准垃圾级。收益率普遍超过13%。我们通过一系列的问题来了解天瑞集团、天瑞水泥的真实偿债能力。

背景:

天瑞集团的重要组成部分是天瑞水泥,天瑞集团还有天瑞铸造和天瑞旅游,天瑞水泥占天瑞集团约50%。

天瑞集团收购了山水集团28%的股份,山水集团下辖辽宁山水、山东山水等,山东山水占山水集团约60%;

山水集团大股东变更成天瑞集团后,在山东山水控制权上与济南市政府发生争夺。

济南市政府派驻工作组进驻山东山水,山水集团告了济南市政府,济南市长倒台了。

由于山水的坑不知道有多大,天瑞系的各项债券,从天瑞水泥的债到天瑞集团的债都跌到垃圾级及准垃圾级。收益率普遍超过13%。

我们通过一系列的问题来了解天瑞集团、天瑞水泥的真实偿债能力。

Q1:水泥市场的区域性垄断竞争格局:

与其他行业不同的是,水泥行业有一个很典型的销售半径,一般来看,水泥的销售辐射在周边 300 公里左右(华东地区在 500 公里左右),超过这个半径,其运输成本的增加将使其销售优势大幅削弱。因此,水泥市场的区域性更为明显,形成了目前多范围、多格局并存的区域水泥市场。

根据地理区位和水泥市场竞争条件的差异,将中国分成 7 个区域分析,其中华东区域为较为稳定的成熟类区域,每年的水泥产销增速基本保持稳定,以新建为主的发展方式已经结束。

要扩大市场占有率、提高行业集中度,主要靠收购兼并为主。

对水泥行业而言,产品的无差异性以及运输半径是行业的最主要特点,也正是因为这样的特点,决定了水泥行业成本的控制能力(煤电成本、石灰石成本以及余热发电、不同生产工艺下的综合能耗等)和成本转嫁能力(区域市场占有率、兼并重组)是行业的核心竞争力。

由于水泥产品是一种不宜长途运输的物资,因此其市场拓展较易受销售半径的限制。这个特点使得即使大厂商也只能占据本地区市场。上市公司纷纷以本地、本省为基础划地而治,形成群雄割据局面。这虽然保证了本地公司产品的销路,并降低了运输费用,但是另一方面各自对本地区市场的独占不利于公司的横向发展。唯有通过兼并重组,提高市场集中度,带动产业转型升级,才能有效化解产能过剩。

2009年 12 月 11 日,国家工业和信息化部发布了《促进中部地区原材料工业结构调整和优化升级方案》(工信部原[2009]664 号),提出要“进一步发挥海螺、中国建材、中材、华新、天瑞、三峡新材、长利玻璃等龙头企业的带动作用,推动水泥、 玻璃、耐火材料、新型建材等行业的兼并联合重组,提高产业集中度。”天瑞水泥被国家确定为对中部地区水泥市场进行兼并整合的五大牵头企业之一。

Q2:水泥行业为什么这么艰难?

当前水泥行业受制于需求增长放缓和产能过剩,行业整体景气度不高。预计未来随着国家限制新增产能、淘汰落后产能政策的执行和国内基础设施建设对水泥需求的拉动,水泥价格有望得到回升,同时区域龙头企业对行业的整合力度不断加大也将有利于未来水泥价格的提升,水泥行业供求关系将会逐步改善。

在市场下滑的情况下,企业间竞争激烈,缺乏龙头企业引导,恶性竞争不断,价格滑至低谷。

有人问水泥行业受宏观环境影响,未来发展不太好

简单的话这么说:

我国只是增速下降,并不是GDP下滑,存量依然是非常大的。水泥是基础建设的大米饭,是刚性需求。中小水泥企业、落后水泥产能的逐步清转淘汰,龙头企业有长期存活的空间。

Q2.5:水泥生产的成本是什么?

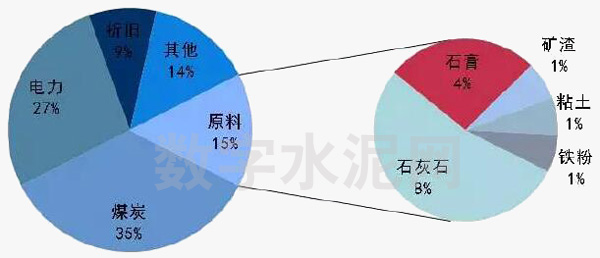

水泥的全部成本中,主要分为原材料(石灰石、黏土、耐火材料等)、煤、电、折旧及

其他,其中原材料、煤、电、折旧占主导。

对于大公司来说,由于大多自有矿山,原材料的成本变化不大,折旧和工资又相对固定,其他各项成本则相对细琐,每项所占比例很小,影响也不大,成本都相对刚性,影响最大的主要在于煤和电。在整个水泥生产成本中燃煤成本接近总成本的36%,电费接近总成本的16%。

煤、电合计成本占生产成本的50%以上。

Q3:区域性龙头企业如何应对艰难市场局面?

首先,水泥的需求是具有市场刚性的,区域市场的总需求基本保持稳定或缓慢增长,并不存在大幅度的需求下滑。

其次,水泥占下游产业各项成本的比例较低,需求方对价格并不敏感,水泥到三百块钱买一吨水泥,你还要怎样?近年的行业不景气主要是由于产能过剩与恶性价格竞争形成的。

一方面是供给侧改革,全行业限产,按照“消化一批、转移一批、整合一批、淘汰一批”的要求,对产业结构进行调整。

另一方面是现有区域龙头企业联合提高行业集中度,避免价格竞争。近日,金隅股份、冀东水泥、冀东装备同时停牌,筹划战略合作及并购重组。5月1日获悉,金隅股份和冀东水泥在天津市场联合提价水泥每吨60元。要知道2015年的均价才200元左右,相当于一次提价30%。

金隅及冀东两间公司合作,将会控制河北55%的市场,最理想情况下,两间公司合作或合并,可以令到2017年每吨盈利改善至50元。

区域性龙头企业以战略联合或资本联合的方式进行区域垄断,由于存在运费构成的销售半径阻隔,这类区域性垄断手段,能直接提高水泥企业利润。

另,由于水泥不能长期储存,运输半径小,全国总仓储能力也不过两个月的产量。因此水泥的产销率一般都在90%以上,可以把水泥产量粗略看成是需求量的反映。

Q4:天瑞为什么需要收购山水水泥?

数字水泥网版权与免责声明:

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。